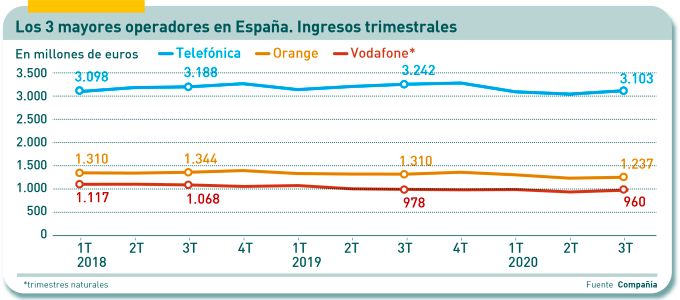

Los tres grandes telecos en España afrontan las dos últimas semanas de sus respectivos años fiscales – salvo Vodafone, que cierra el suyo en marzo – con más sombras que luces. Como grupos de relevancia global, sufren caídas de sus cotizaciones, pero el que peor lo está pasando en bolsa es Telefónica, que no consigue alejarse de sus mínimos históricos. Para sus filiales españolas, un rasgo reconocible es el deterioro de sus cuentas de resultados, cuyo origen remite a la rivalidad en las tarifas low cost, que no generan nueva demanda ni mejoran los ingresos minoristas. De enero a septiembre, han descendido: -4,4% (Movistar), – 2,9% (Orange España) y – 5,8% (Vodafone España).

Los parámetros que lastran las cuentas de los tres grandes son, puede decirse, bastante homogéneos: contracción de márgenes como efecto de la competencia, a la que se han sumado el coronavirus y la desaparición del turismo. En el fondo, la madurez alcanzada por el sector, que lleva tiempo sin crecer en número de clientes, provoca en estos la sensación de que todas las marcas ofrecen lo mismo, dejando como elemento central de diferenciación el precio, factor en el que los actores pequeños pueden ser mucho más agresivos y arrastran a los grandes a competir en su terreno. Así, el halo de las marcas premium se difumina en el comportamiento de gran número de consumidores.

A finales de noviembre se han cumplido doce meses del anuncio de un giro estratégico del grupo Telefónica, cuyos frutos se hacen esperar por razones obvias. Contempla desinversiones en los mercados menos rentables para concentrar fuerzas en cuatro países mayoritarios en su cifra de negocio. Esencialmente, se trata de un repliegue de las posiciones que la compañía ha agregado durante décadas en América Latina, con la excepción de Brasil, apuesta a la que no sería razonable renunciar. Todas las fórmulas valen para cumplir el objetivo: la venta de filiales o la búsqueda de sinergias con terceros son las preferidas, pero todavía no han aliviado la carga en un continente que no tiene visos de mejorar.

El centro de gravedad se desplaza a Europa. Al cabo de nueve meses, la filial alemana ha crecido un 0,4% en ingresos, mientras en Reino Unido han descendido un 10% en espera de que sea aprobada la fusión entre O2 y Virgin Media que se supone debería cambiar las tornas.

El mercado español, que es la materia de esta crónica, representa el 29% de los ingresos totales y el 38% del beneficio antes de impuestos del grupo Telefónica. Bajando al detalle de las cifras: los ingresos minoristas han sufrido en nueve meses (7.375 millones de euros) una contracción acumulada del 4,4%. Si bien la red de la compañía ha superado con nota la prueba de estrés de la pandemia, su impacto financiero resulta evidente. Prueba de ello es que el OIBDA de la filial que preside Emilio Gayo ha descendido de 3.734 millones a 2.341 millones de euros. “A pesar del difícil entorno, Telefónica se ha mantenido a la cabeza de la evolución del sector”, es el magro consuelo que deja escrito el informe corporativo.

Durante este tiempo, los operadores españoles han acusado en sus cuentas la ausencia de turistas. Siendo España un país netamente receptor, las compañías refacturan a los operadores del país de origen del visitante el consumo de voz y datos que estos hacen en sus viajes; unos ingresos que se han perdido como consecuencia de la pandemia. De hecho, el roaming es menos determinante que en el pasado, pero no deja de ser un capítulo interesante de los ingresos. Este problema afecta especialmente a Telefónica, al ser operador ´incumbente`.

Asimismo, es notorio que la práctica generalizada del bajo coste ha dañado el ingreso medio por cliente (ARPU). Telefónica publica este indicador en su vertiente convergente, con 91,5 euros por cliente a finales de septiembre, una variación negativa del 1,9%; merece subrayarse que el número de clientes convergentes de este operador se ha mantenido estable en 4,8 millones, controlando la ratio de rotación (churn) en el 0,3% anual.

El caso de Orange es singular, por haber sido el operador que en España ha abrazado con más entusiasmo la política de alquilar su red a competidores menores, con resultados discutibles. La filial del grupo francés ha visto descender su facturación minorista un 5% en el tercer trimestre (1.771 millones de euros), agravando la tendencia precedente; la caída no se ha visto compensada por unos ingresos mayoristas estabilizados en unos 480 millones. Mucho tendrían que haber cambiado las cosas en el cuarto trimestre para que el resultado anual no acabe siendo, una vez más, negativo. La propia compañía reconoce estar afectada por la contracción de márgenes, a la que se agrega el descenso coyuntural de ingresos por el roaming internacional.

No deja de resultar paradójico que el negocio mayorista de Orange baje un 4,9%, pero sería aventurado suponer un cambio de estrategia. Por otra parte, el fútbol no parece tan importante como antes, lo que parece explicar que sus clientes de televisión sólo aumentaran el 0,6% pese a que Vodafone ha abandonado este negocio por considerarlo ruinoso. Dicho sea de paso, ha elevado el coste que Orange ha de pagar a Telefónica por la cesión de los derechos de retransmisión.

Con estos problemas acuciantes, Orange España llega al final de 2020 con un nuevo consejero delegado, Jean-François Fallacher, que viene precedido de una fama de gestor riguroso durante sus años en la filial polaca. Sustituye en el cargo a Laurent Paillassot, quien en cuatro años consolidó al operador en la segunda plaza del mercado español. Otro rasgo de su mandato ha sido la puesta en marcha de Orange Bank, que cuenta con 20.000 clientes en España [cifra significativa comparada con los 45.000 que suma en Francia y varios mercados africanos].

También Vodafone cambia de primer ejecutivo en España. El historial de Colman Deegan en destinos anteriores parece indicar que su importación está vinculada con los tambores de consolidación que suenan en el sector. Entretanto, hay que consignar que el último trimestre de António Coimbra se ha cerrado con 966 millones de euros de ingresos por servicios, un descenso del 6,5% sobre el mismo período del año fiscal anterior. Pese a lo que sugiere este dato, la compañía lo presenta vestido de rasgo positivo, porque se ha crecido en número de clientes, algo que echaba en falta desde hace tiempo.

Tras su particular travesía del desierto, sin la controvertida oferta de fútbol, Vodafone asegura que en los últimos meses su cartera de clientes de televisión ha crecido hasta los 88.000 usuarios, con una oferta centrada en otros contenidos y en la inclusión de ciertos servicios audiovisuales en las tarifas. En lo fundamental, la estrategia se ha centrado en los últimos trimestres en captar clientela, enfatizando su marca Lowi. Aunque el riesgo es penalizar su cuenta de resultados, le quedan por delante dos trimestres del año fiscal para contribuir a las finanzas del grupo británico.

Cuando las cuentas no acompañan, la captación de clientes es un componente muy importante del atractivo de un operador para el inversor. Si se acepta la hipótesis, es tentador barruntar que el mercado español, estancado en todos sus indicadores, se acerca a la convulsión de una o más operaciones corporativas que moverían el tablero. De momento, no están claras en la forma, pero se puede suponer que todos (o casi) están hablando con (casi) todos, como tanteo sobre cómo seguir el juego.