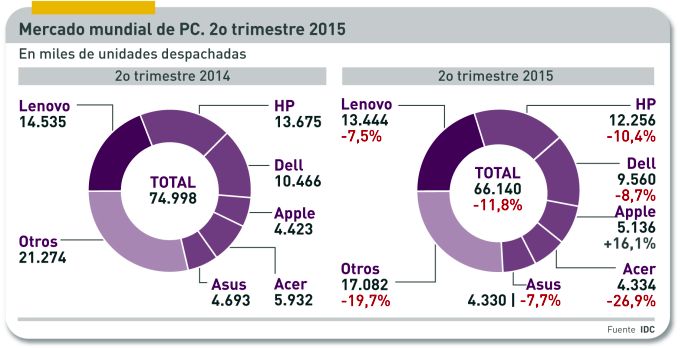

Estaba previsto y asumido que el mercado mundial de PC volvería a caer en el segundo trimestre, producto de dos fenómenos concurrentes: el alto número de unidades despachados a la misma altura del 2014, relacionado con el eclipse de Windows XP, y en segundo lugar el recorte de inventarios en el canal, debido a la expectativa de aparición de Windows 10. Por otra parte, el desajuste cambiario de los últimos meses imposibilitaba bajar los precios para sostener la demanda. El reflejo estadística de los tres factores conjugados se encuentra en el último informe publicado por IDC: 66,1 millones de unidades, un descenso del 11,8%, que debería corregirse levemente en el tercer trimestre, el actual.

Se acentúa la tendencia negativa del primer trimestre del año, de modo que IDC se atreve a pronosticar que 2015 será el cuarto año consecutivo en declive del volumen de PC despachados globalmente. La demanda pareció al borde de estabilizarse a mediados del 2014, gracias al final del soporte a Windows XP, pero ese final de ciclo, del que tanto se esperaba, se diluyó muy pronto, sin que el sustituto existente en ese momento, Windows 8.1, convenciera a los usuarios.

En el conjunto de este año, se despacharán unos 289 millones de PC, que en 2019 subirán a 294,1 millones, sólo un 0,4% de crecimiento anual ponderado. En lo inmediato, Windows 10 debería revitalizar la demanda estimulando el reemplazo del parque de Windows 7; sin embargo, «la opción ofrecida por Microsoft de actualización gratuita, atenuará la necesidad de comprar un nuevo PC, y muchos consumidores darán prioridad a la compra de otros dispositivos», sintetiza IDC.

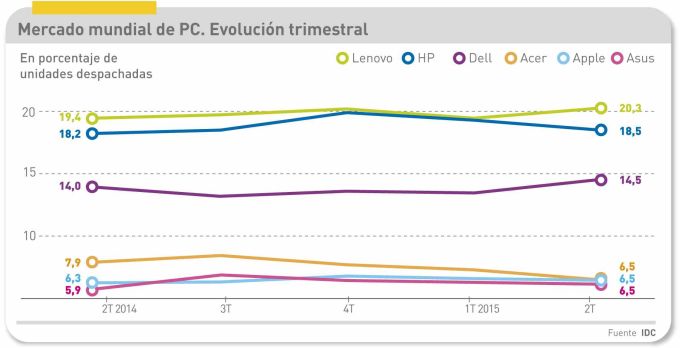

En el desglose por marcas, el informe destaca que Lenovo se aferra a la primera posición, con 13,4 millones de unidades despachadas en el segundo trimestre, el 1% más que el precedente pero -7,5% si se compara con igual período de 2014. La marca china sigue expandiéndose en Asia, pero no pasa del cuarto puesto en Estados Unidos y está lejos de HP en la región EMEA. En consecuencia, no consigue despegar globalmente: su cuota es del 20,3%, menos de un punto porcentual de progresión en doce meses.

HP, por su lado, ha visto bajar un 10,4% sus despachos globales [es decir, menos que el mercado total], pero ganó tres décimas de cuota. La tesis de IDC atribuye esa tendencia a la desaceleración de la demanda entre las empresas, combinada con un mayor rigor en los inventarios de portátiles de bajo precio. En Estados Unidos y Europa, la marca HP conserva sendas ventajas y persigue objetivos comerciales agresivos. Si a ellas se suma Dell, tercero a cierta distancia, tras descender otro 8,7%, más del 60% de los PC vendidos corresponden a estas tres marcas.

Michael Dell, fundador de la marca que lleva su nombre, cree que se aproxima una nueva fase de consolidación, a lo que Eric Cador – antes en HP, ahora presidente de Lenovo para Europa – apunta que «la tendencia a la comoditización juega a favor de las marcas líderes». Con su peculiar estilo, el fundador de Acer, Stan Shih, les ha dado la razón al declarar a la prensa taiwanesa que de buena gana aceptaría una oferta de compra.

Un caso aparte, en todos los sentidos, es Apple, que ha cerrado el trimestre con un 16,1% de crecimiento. Por otra parte, ha evitado entrar en la guerra de precios y se ha beneficiado de la espera de Windows 10 que ha tenido a sus rivales en suspenso. La alta concentración de las ventas de Mac en Estados Unidos, es una ventaja, habida cuenta de que este mercado ha tenido un comportamiento mejor que la media global.

Acer, diga lo que diga su fundador, sigue peleando por su lugar al sol. Pero las cifras son tozudas: su caída interanual ha sido del 26,9% y ha perdido 1,3 puntos de cuota. Los 4,3 millones de unidades despachadas están lejos de las ambiciones que tuvo la marca en otros tiempos. Se supone que la apuesta de la marca por Chromebook ha sido un factor de supervivencia, pero sus márgenes se han debilitado. Su compatriota Asus, en paridad con el mismo número de unidades, quedaría en el quinto puesto del ranking.

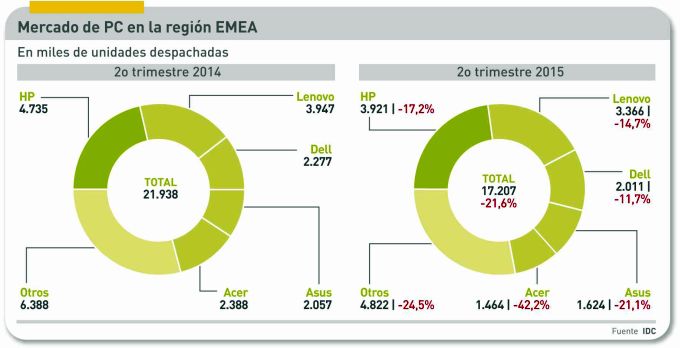

Los despachos de PC en la región EMEA han sumado 17,2 millones de unidades, con una drástica caída del 21,6%. En parte, la culpa ha sido del desfavorable contexto cambiario que ha hecho coincidir una subida de los precios con una débil demanda, agravada en su caso por la comparación con los datos del 2014. «Vemos el segundo trimestre como una transición, explica Chrystelle Labesque, de IDC – entre la promoción Microsoft Bing, que sostuvo las ventas durante varios trimestres, y la proximidad del lanzamiento de Windows 10 a finales de julio».

Las tres subregiones de EMEA sufrieron la contracción. Europa Occidental la que menos (-19,3%). Como señalaba la analista Labesque, la acumulación de inventarios procedentes de la promoción Bing ha sido perjudicial en esta fase. En consecuencia, varias marcas se han visto obligadas a reducir sus nuevas entregas para dar tiempo a que el canal descargara sus existencias a precios rebajados.

Europa Occidental absorbió durante el trimestre 10,7 millones de PC, y la mayor contracción se produjo en el segmento de consumo (-20,8%) con una demanda empresarial que no anduvo mucho mejor (-17,9%). Resulta singular que España y Portugal crecieran (45 y 2% respectivamente) y que Italia descendiera mucho menos (-6,%) que el resto del continente.

En el conjunto de EMEA, HP ha tenido una evolución mucho mejor que el mercado, aunque la comparación con los inmejorables resultados del año pasado afea esas cifras. Lenovo ha aprovechado la oportunidad para ganar cuota, pese a un descenso en volumen. Tras un período opaco, Dell ha vuelto al tercer puesto en EMEA, gracias a su posición en las empresas. Asus y Acer ocupan la cuarta y quinta posición, ambas con retrocesos acordes con la tendencia de la demanda.

Fuera del quinteto de cabeza, Apple ha tenido un excelente trimestre en la región, que IDC sitúa en «niveles de dos dígitos merced a su nuevo portfolio«. Toshiba, tras una reorganización – a la que debería seguir otra pronto – ha recortado su catálogo y su dispersión geográfica, por lo que ha perdido cuota. Por su lado, Fujitsu ha sido víctima de la comparación con el buen segundo trimestre del 2014.

Existe gran curiosidad por saber cómo impactará en las cifras del tercer trimestre la ofensiva de las marcas principales por ganar terreno con los nuevos formatos híbridos y convertibles. Se estima que uno de cada tres PC vendidos corresponden a esta categoría, y los modelos vistos en IFA a comienzos de septiembre hacen pensar que este será un eje competitivo de los próximos meses. Gartner ha pronosticado que este año serán 21,5 millones de unidades y serán determinantes de la posición que vayan a ocupar las marcas en el ranking de 2016. Si se cumpliera el pronóstico, su mayor precio relativo permitiría a la industria relajarse en lo concerniente a su principal preocupación de los últimos años, el deterioro de los márgenes.