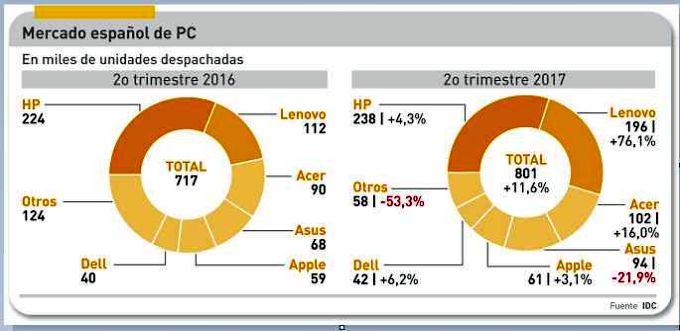

No todos los días un mercado, y menos el de PC, crece un 11,6% de un año para otro. Es lo que ha ocurrido en el mercado español entre abril y junio. Ha sido una sorpresa relativa, pero elocuente: en 2016 por esas fechas, el porcentaje era casi idéntico pero negativo: -12,1%. Y lo mejor del asunto es que todos los agentes del mercado esperan que este se comporte al alza durante el resto del año. Lo que viene a decir que la demanda se ha ´normalizado`: si en el primer trimestre se despacharon 795.000 unidades, en el segundo fueron 801.000. Por tanto, el volumen sigue siendo el más bajo en diez años. No hay motivos para cantar victoria… todavía. Una conclusión compartida por IDC y Gartner.

Se confirma el sólido liderazgo de HP, con un 29,7% de cuota y 238.000 unidades despachadas, pero la novedad es que Lenovo se recupera [24,4% o 196.000 unidades], tendencia ya esbozada en el primer trimestre. O sea que las dos primeras marcas acumulan nada menos que el 54% de la demanda total, dato inusual en otros mercados europeos.

Acer, una marca que en los últimos años ha tenido altibajos, ha vuelto por sus fueros con en los últimos años, ha retornado a la tercera posición, y es vox populi que ha anticipado la importación de equipos para atender una operación importante en el sector educativo. Asus, en cambio, vuelve a las andadas con una caída del 21,9%. Le sigue Apple, en su línea habitual con el 7,6% de cuota. Dell cierra el quinteto de cabeza hasta redondear una cuota conjunta del 91,3% que acentúa la concentración del mercado. No hay noticias de la comentada combinación entre Fujitsu y Toshiba, pero en todo caso sólo representaría en España una cuota marginal del 1,6%.

El crecimiento del trimestre ha sido homogénea entre los segmentos de empresas y de consumo [11,1% y 11,9% respectivamente]. En el primero, la suma del semestre arroja un incremento del 20% exacto, y es señalable que se consiguiera prácticamente sin compras públicas y estando todavía pendiente la mayor parte de la migración a Windows 10. En cuanto al consumo, Lenovo conserva el primer puesto [25,9%, con dos puntos de ventaja sobre HP]. Como es sabido, los datos de IDC reflejan el número de unidades que las marcas han traído al mercado español; más concluyente es la información que facilita GfK, según la cual la demanda final (sell-out) ha decrecido un 6% en unidades. Probablemente esta diferencia se deba a que las marcas han anticipado importaciones de cara a la temporada de ´vuelta al cole`.

En cualquier caso, el ambiente que traslucen los portavoces de las marcas más importantes y de alguno del canal, es francamente bueno: se esperan compras públicas, una renovación del parque en educación y un impulso adicional en los equipos para gaming, ya disparadas por la moda de los eSports. Es significativo que las entregas de máquinas de sobremesa a empresas bajen el 8,1% mientras suben el 9,8% las destinadas a consumidores [por lo general en gamas premium]. Los portátiles, en cambio, suben más en empresas [26,1%] que en consumo [12,5%]. Con un matiz importante: Lenovo ha arrebatado cuota a HP en consumo.

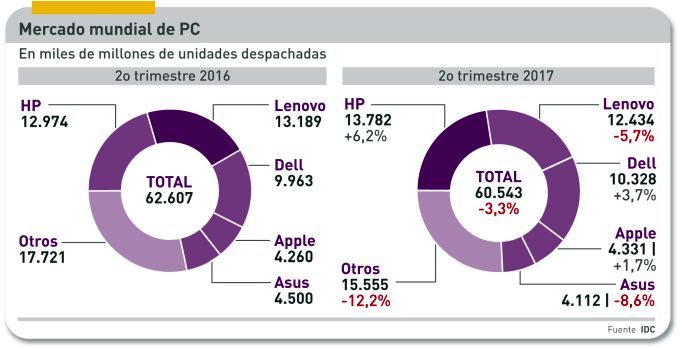

El crecimiento español contrasta agudamente con las caídas del 3,3% en el mercado mundial [60.543 millones] y del 1,1% en la región EMEA [15.777 millones]. Un factor común es el número uno de HP en todas las regiones menos en Asia Pacífico (donde ese privilegio se lo arroga Lenovo).

Durante varios trimestres, el principal factor que ha afectado la marcha del mercado mundial ha sido el ajuste/desajuste de inventarios, debido a la escasez y consiguiente aumento de precio de componentes clave (en particular las memorias de estado sólido). La escasez no ha sido tan seria en el segundo trimestre, pero los costes no han vuelto a sus niveles de antes, por lo que IDC razona que el alza de precios inhibe las ventas.

«En un contexto de disparidad entre mercados maduros y emergentes – escribe el analista Jay Chou – la demanda tiende a estabilizarse». IDC espera que en los próximos meses se acelere el reemplazo de la base instalada en empresas, no tanto entre los consumidores – con la excepción, ya señalada, de los gamers – al mismo tiempo que los nuevos formatos ganan peso gradualmente.

HP llleva cinco trimestres seguidos creciendo, y esto le ha valido asentarse en la primera posición, que por consiguiente ha perdido Lenovo. Pocas veces ha disfrutado HP una cuota del 22,8% del mercado mundial. Como se ha dicho, en su palmarés sólo le falta Asia, lo que en la práctica quiere decir China. Este gigante contribuye a que Lenovo defienda su segundo puesto global, pese a un descenso del 5,7%. El tercer cajón del podio lo mantiene Dell, mientras Apple desaloja a Asus de la cuarta posición: al final, el retroceso del Mac no ha sido tan grave como temían algunos analistas.

Es curioso que Gartner estime un total de mercado superior [61,1 millones de unidades] y a la vez una caída más aguda que la calculada por IDC: -4,3%. Su explicación de la tendencia es la misma, pero las metodologías difieren: mientras IDC se reafirma en el error de sostener que los equipos de teclado separable son tabletas y no portátiles, Gartner sostiene que los Chromebook no son PC [con la misma lógica, ¿por qué no excluir los Mac?]. A estas alturas, insistir en esta observación es casi una manía sin importancia, porque las respectivas series están consolidadas. Y la diferencia de un punto porcentual no cambia el paisaje.

Los próximos meses dirán si las tendencias se sostienen. Un análisis de RBC Capital aporta una perspectiva basada en consultas a las empresas taiwanesas que fabrican la mayoría de los portátiles que se venden bajo las marcas conocidas. Según ese informe, la cadena de suministros se ha acelerado un 17% en junio, «lo que da credibilidad a la narrativa de una mejoría del mercado mundial».