El viernes, víspera de abrirse otra ronda de negociaciones comerciales con Estados Unidos, el gobierno chino hizo saber que está presta a retirar las concesiones previas con las que esperaba sellar una tregua, si la otra parte insiste en aplicar sanciones y elevar aranceles sobre sus exportaciones. A estas alturas, lo único seguro es que China anticipará en lo posible sus objetivos de autosuficiencia tecnológica en áreas prioritarias, plasmados en el programa Made in China 2025. Mientras tanto, en Estados Unidos, por primera vez desde que Donald Trump es presidente, unos cuantos congresistas republicanos critican la eventual revocación de la sanción que pesa sobre la compañía china ZTE.

El conflicto pone de manifiesto las complejidades del comercio entre los dos países. Estados Unidos acoge el 21,4% de las exportaciones chinas a la vez que el 8% de las suyas tienen como destino el gigante asiático. Recíprocamente, el 7,3% de lo que importa China procede de Estados Unidos, país al que envía el 23% de sus exportaciones. Este desequilibrio comercial es resultado de múltiples factores, pero Trump y su ideólogo en la materia, Peter Navarro, pretenden arreglarlo con procedimientos de alto riesgo.

Ahora bien, si se pone el foco exclusivamente en los semiconductores, China resulta ser el principal comprador de chips vendidos por empresas estadounidenses y que, en gran medida, se fabrican en territorio chino. ZTE lleva más de un mes paralizada por falta de componentes que sus proveedores tienen prohibido venderle. Indirectamente, una compañía estadounidense, Qualcomm, se ve afectada por dos vías: ZTE es uno de sus grandes clientes y las autoridades chinas tienen en sus manos la aprobación o el veto de la adquisición de NXP, pieza clave de su estrategia.

El mes pasado, Beijing Review publicaba un análisis de este capítulo del intercambio comercial entre ambos países. Sobre la base de estadísticas de aduana, llega a la conclusión de que las importaciones chinas de semiconductores han crecido sin cesar en unidades y, aunque con una progresión más lenta en valor, alcanzaron en 2017 la fabulosa cifra de 260.100 millones de dólares; el 70% proceden de empresas con sede en Estados Unidos. Como el mercado mundial de semiconductores es de aproximadamente 400.000 millones de dólares, esto significa que dos terceras partes de su valor acaban en China, que se reexporta en forma de productos electrónicos ensamblados.

Los números de Beijing Review chirrían un poco, pero es indiscutible que China es el destino de la mayor parte de los chips que se fabrican en el mundo. Más significativa es, si cabe, la lista de suministradores: en su mayoría (tres de veinte) son compañías estadounidenses. Para tres de ellos las ventas a China equivalen a más de la mitad de su cifra de negocio. Incluso para Intel, ahora segundo fabricante mundial y sin duda el más globalizado de la industria, el mercado chino representa una cuarta parte de su facturación.

Lo que el texto omite es dónde se fabrican esos chips ´estadounidenses`. Para empezar, Qualcomm no fabrica ni uno, sólo los diseña y contrata su poducción a TSMC (taiwanesa pero con plantas en el continente). Intel acaba de anunciar una ampliación de su planta en Israel, pero su inversión más abultada la está haciendo ahora mismo en Dalian, nordeste chino.

La globalización del mercado de semiconductores es incontestable, por lo que vetar a una compañía que venda a uno u otro de sus clientes puede perturbar la cadena de suministro de un producto terminado. Como sucedería en caso de mantenerse la prohibición a las empresas estadounidenses de hacer negocios con ZTE durante siete años, que está en vigor desde el 16 de mayo pese a que Trump sugirió en un tuit que aflojaría para no destruir empleo… en China.

Ha salido a la palestra un grupo de interés que aboga por la prohibición de importar e instalar cámaras de videovigilanca fabricadas en China, con el socorrido argumento de que podrían valer para espionaje antiamericano. Si se salieran con la suya, el resultado sería el desabastecimiento, ya que este mercado está casi completamente dominado por la industria china. Poco conocidas fuera de su círculo, pero con un tamaño más que respetable, Hikvision, el líder, cuenta con 20.000 empleados, Dahua, segunda del ranking, factura anualmente más de 3.000 millones de dólares en Estados Unidos. Por otra parte, no sería fácil crear una industria estadounidense capaz de competir.

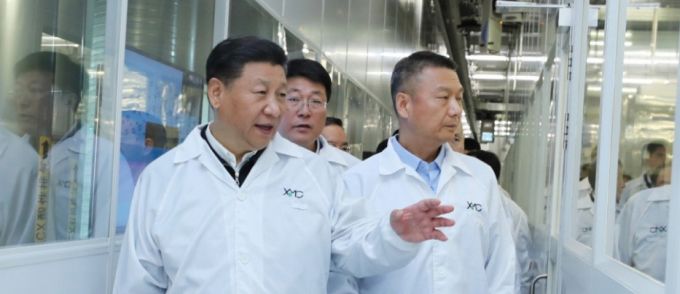

Vamos, que esto de las cámaras no pasa de ser oportunismo. Lo relevante es que la sanción contra ZTE ha puesto en marcha la aceleración de Made in China 2025. Xi Jinping ha declarado: «si China quiere florecer y rejuvenecer, deberá desarrollar su capacidad científica y tecnológica y llegar a ser el país más innovador del mundo». Añadió que el diseño y fabricación de semiconductores está entre sus grandes prioridades».

Opinan los sinólogos que si algo caracteriza a los dirigentes del PCCh es su determinación para alinearse tras una hoja de ruta jerarquizada. En el caso concreto de los semiconductores, las autoridades son las primeras en reconocer su retraso objetivo, pero en los últimos años se han hecho progresos espectaculares. La lección del enfrentamiento con la administración Trump no es distinta de la ya aprendida, sólo que ahora ha subido la urgencia: hay que dedicar más capital a comprar empresas y tecnología. O conseguir tecnología a cambio de abrir el acceso al mercado chino; negociación esta que hoy se antoja complicada, por lo que va a prevalecer la primera fórmula.

Es imaginable que, si ZTE consigue recuperarse, tendrá que recurrir a otros proveedores de chips. MediaTek (taiwanesa) ha pedido una dispensa para venderle sin sufrir represalias en Estados Unidos; Samsung (coreana) se ha ofrecido para ocupar el lugar de Qualcomm en los smartphones de ZTE.

La verdad verdadera es que la autosuficiencia es un desideratum político. La mayor parte de los productos de alta tecnología se fabrican a partir de componentes sueltos de distinta procedencia, que se conectan entre sí.

Si la tentación proteccionista se extendiera a los equipos de telecomunicaciones – ZTE, igual que su compatriota Huawei es un serio competidor en el suministro de la tecnología de redes 5G – el conflicto sería potencialmente más profundo de lo que es ahora, limitado a sus smartphones. Muchos analistas han coincidido estos días en señalar el peligro de mezclar en un coctel las sospechas de espionaje, el déficit comercial y, por si fuera poco, la guinda: desnuclearizar la península coreana.

[informe de Lluís Alonso]