Allá por el 2008, estuvo en boga hablar de decoupling, para describir la disociación entre la crisis de las economías llamadas desarrolladas, y la buena salud de las economías llamadas emergentes. ¿Sería sostenible el crecimiento de estas o serían arrastradas a la recesión? Los pesimistas respondían que en la era de la globalización los ciclos se sincronizan, y los optimistas que esa disociación salvaría la economía global. Ahora vuelve a hablarse de decoupling entre Estados Unidos y Europa, dos regiones en recesión, con una diferencia: la primera acepta incurrir en más déficit para estimular la economía, y la segunda impone la austeridad aun al precio de hundir la economía.

Estados Unidos vive con déficit presupuestario permanente, y esto ha impedido males mayores: de su política económica pueden decirse muchas cosas, menos que haya torpedeado la economía postulando la austeridad. Se lee en las estadísticas que el PIB vuelve a crecer, aunque menos de lo deseable, y que la producción industrial lleva varios meses de recuperación. Robert Reich tiene una explicación: “producimos más bienes y servicios que antes de la caída que empezó en 2007, pero lo hacemos con seis millones de personas menos”. Es una manera de decir que la productividad ha aumentado, pero las fórmulas para incrementarla son más eficaces que las que se predican – y no practican – para repartir los frutos del aumento.

Ahí cojea la economía estadounidense. Las ganancias de productividad se manifiestan de varias formas: en una bajada del precio de productos que, gracias a la tecnología, tienen más valor intrínseco; también bajo la forma de beneficios a los accionistas (y de compensaciones a los directivos), pero Reich apunta que la proporción de los salarios en el reparto se ha achicado en los últimos año, hasta ser la más baja desde 1947, cuando empezó la elaboración de este indicador. Es una tendencia general en las economías industrializadas, muy agudizada en Estados Unidos y Reino Unido: históricamente la cuota de los salarios cae durante las recesiones y sube tras la recuperación; esta vez sigue cayendo. Sin embargo, el mercado de trabajo muestra una contradicción: se están creando unos 200.000 empleos en los últimos meses, pero a este ritmo, sería necesario esperar hasta 2020 para volver a los niveles de ocupación de antes de la crisis.

La consecuencia, de seguir así las cosas, es el riesgo de que no haya suficiente demanda para todos los bienes y servicios que la revolución de la productividad es capaz de producir. Esta parece ser la razón de que la recuperación que se observa en la economía de Estados Unidos es real pero anémica.

¿Qué pasa en Europa, mientras tanto? La segunda estimación de Eurostat sobre el PIB del cuarto trimestre de 2011 indica que, colectivamente, ha declinado el 1,3% sobre bases anuales. La vertiente del gasto es negativa, y también la formación de capital fijo [pero la eliminación de inventarios impide que esta se deteriore aún más]. Las exportaciones han caído 0,4% y las importaciones 1,2%, por lo que el saldo exterior neto ha sido positivo (aunque puede decirse que la contribución ha venido por el descenso de las importaciones), y el nivel de las órdenes de compra extranjeras sigue bajando desde junio hasta febrero. ¿Podrá la demanda interna animar al enfermo? Difícil creerlo, cuando la tasa media de paro en Europa es del 10,7%.

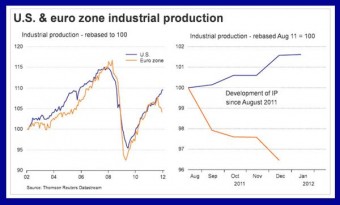

Comparar los índices de producción industrial a ambos lados del Atlántico es ilustrativo. En la zona euro, no se trata sólo del hundimiento de la “periferia mediterránea”; también Francia y – una novedad – Alemania, muestran debilidades, que algunos atribuyen al desequilibrio de su comercio exterior con China y otros países asiáticos. En Estados Unidos, el índice ha retomado una línea ascendente (+3,2%. La brecha entre las dos regiones (ver gráfico) se ensancha notablemente.

Nouriel Roubini, en un texto que han publicado varios medios, escribe que “no sólo la austeridad fiscal mantiene a la eurozona al borde del abismo, sino que la pérdida de competitividad persiste, y para restaurarla junto con el crecimiento, el euro necesita moverse hacia la paridad con el dólar”. Una frase que obliga a preguntarse por qué, en este contexto, el dólar no sube: las políticas de estímulo de la Fed han creado una “ilusión monetaria” que neutraliza la profecía de Roubini.

Las bolsas, mientras tanto, van a su aire, que no necesariamente coincide con el soplo de los indicadores económicos. En promedio mundial, han subido un 25% desde que tocaron fondo en octubre. El índice Dow Jones flirtea con los niveles anteriores a la crisis, y el viernes pasado los mercados europeos tocaban su máximo de los últimos ocho meses. John Authers, editorialista del Financial Times, lo resume con una concisión admirable: “los inversores están atrapados por el miedo a que los pille otra ola de ventas como la que siguió a la caída de Lehman [cuando las acciones cayeron un 60%] e igualmente aterrorizados por la posibilidad de perderse otro rally, como el que siguió aquella mala racha”.

A esto se refería David Wessel en un análisis que ha inspirado el titular de este post: “revisar los indicadores económicos es como volar a ciegas […] sólo sabemos que hay más turbulencias en nuestra ruta. El riesgo de que Europa descarrile la economía mundial, ha quedado afortunadamente atrás, pero la recesión europea persiste, y el crecimiento en otras partes del mundo decae”.

Y aunque este otro tema no toca hoy, el gobierno chino ha rebajado su meta de crecimiento del PIB para este año al 7,5%, claramente inferior al 11% de los últimos siete años. No tiene por qué ser una mala noticia: Kenneth Rogoff y Carmen Reinhardt – célebres por su libro Esta vez es diferente – avisan que si Pekín no enfría su economía, “la próxima crisis financiera global podría venir de China”. Sólo nos faltaba eso.

[imagen Financial Times]