“Pensábamos que sabíamos todo acerca de nuestros clientes, pero las fintech son las que realmente los conocen”. Esta confesión de un directivo bancario aparece en el estudio ‘Blurred lines: how fintech is shaping financial services-2016‘, elaborado por PwC, pero no sorprende. Todas las advertencias, nacidas desde dentro, se han quedado cortas: el 53% de las entidades financieras aseguran haber acoplado sus estrategias al ritmo de la clientela, pero la proporción llega al 80% entre sus competidores que han sido amamantados por la tecnología. O sea que estas, las llamadas fintech, crean nuevos modelos y nichos de negocio, esta es la conclusión a la que llegan los autores del estudio.

Algunos tópicos son resistentes al hartazgo. Por ejemplo, este: es difícil imaginar el mundo actual sin Internet ni dispositivos móviles, elementos básicos del estilo de vida en cualquier sociedad (en diferentes grados, claro) que han abierto socavones en la forma de hacer negocios. Los servicios financieros no son una excepción a esta generalidad. Sin embargo, aunque el sector ha hecho cuantiosas inversiones tecnológicas, la adopción de aplicaciones digitales es insuficiente. En esta intersección arraiga un fenómeno que formula el statu quo de esta industria.

Aunque su definición es todavía difusa, de las fintech puede decirse que son un segmento dinámico, que se mueven a sus anchas en el filo entre las finanzas y la tecnología. Y que, a fuerza de innovación, mantienen en vilo a la perpleja banca tradicional, obligada a reaccionar. Porque las primeras han ganado empuje y revolucionado la cadena de valor tradicional del sector bancario.

De hecho, el estudio indica que la capacidad financiera de las startups de este peculiar segmento se duplicó en 2015, hasta los 12.200 millones de dólares (desde 5.600 millones en 2014). La cifra es suficiente para desdibujar las líneas de negocio marcadas por la banca tradicional desde hace decenas de años.

Y más que suficiente para tocar a rebato. Las entidades financieras temen que las fintech les despojen, como media, de casi un cuarto (23%) de sus activos en los próximos cinco años, con proporciones que van desde el 28% en el caso de los medios de pago y transferencias de fondos, hasta el 21% de las aseguradoras, que aun así son las más optimistas pese a que las inversiones de las insurtech [sic] se han multiplicado por cinco durante los últimos tres años, hasta acumular 3.400 millones de dólares. Sin embargo, los nuevos entrantes no se conforman y – siempre según PwC – consideran que el mordisco podría llegar a arrancarles el 33% del negocio financiero ´de toda la vida`.

Que las nuevas tecnologías digitales remozarán la industria financiera no se le escapa a nadie. Pero, ¿a qué distancia del submarino explotará la carga de profundidad? Las cifras del estudio hablan por sí mismas y son el resultado de 500 entrevistas con directivos del sector – consejeros delegados, responsables de innovación y CIOs – en distintas regiones del mundo.

Según el documento, el 83% de los encuestados que opera en entidades tradicionales – bancos, aseguradoras, agencias de valores, gestoras de activos y brokers – reconoce que la llegada de nuevos competidores –un magma de empresas tecnológicas, de comercio electrónico, telecos, startups y proveedores de infraestructuras – provoca un efecto disruptivo (en el peor sentido). Que no solo se manifiesta en la pérdida de cuota de mercado sino en la presión (eufemismo) sobre los márgenes e índices de rentabilidad, como advierte el 67% de la muestra.

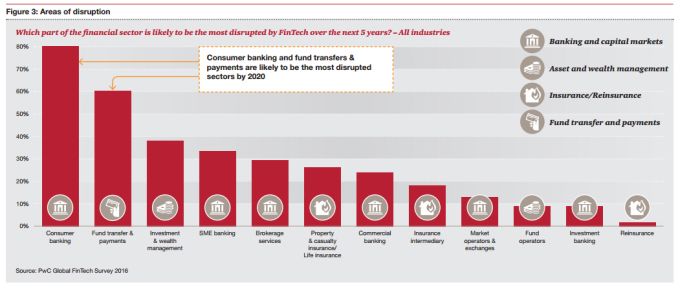

Pero, ¿qué partes de esta inmensa industria se encuentran más amenazadas? Sean cuales sean las cifras, la banca de consumo, los medios de pago y los servicios relacionados con la gestión de activos y de patrimonios son, por este orden, los que experimentarán un cambio más radical en el próximo quinquenio, según concluyen los recopiladores de la encuesta.

La aparición de nuevas plataformas online que permiten la concesión de préstamos directos entre empresas y consumidores, sin necesidad de intermediación bancaria, o la proliferación de nuevos sistemas de pago (aplicaciones móviles, wallets, tarjetas sin contacto) son buenos ejemplos de esta evolución. El 61% de la muestra asegura que, en 2020, más del 60% de sus clientes accederá a servicios financieros a través de aplicaciones móviles una vez al mes por lo menos. Para apuntalar la idea, los autores recurren a la autoridad que confieren a un tal Bill Gates: “para 2030, los nuevos consumidores digitales utilizarán masivamente sus dispositivos móviles para todo tipo de movimientos en sus cuentas, préstamos y pagos”. Cualquier hijo de vecino hubiera dicho lo mismo, con sólo salir a la esquina de su calle.

El estudio no trata específicamente del caso español, pero es como si lo hiciera. Puede que lo más interesante del trabajo emprendido por PwC sea el análisis de cómo están reaccionando los bancos ante la llegada de las fintech. Concluye que no se están empleando todavía con la intensidad suficiente para afrontarlas. Sólo un 32% ha suscrito algún acuerdo con nuevos entrantes y un 25% reconoce no tener relación alguna con ellos. La incertidumbre regulatoria es uno de los principales obstáculos que se argumentan en relación con estos contactos: esta preocupación no parece estar vinculada a iniciativas concretas sino más bien a la indefinición normativa y las dudas de los organismos reguladores.

A pesar de lo dicho, el estudio [como tantos otros] considera que el empuje de las fintech es tanto una amenaza como una oportunidad de futuro. Aunque en este caso son las propias compañías experimentadas en este tipo de acuerdos (o en vías de concretarlos) las que avalan la proposición: reconocen que la colaboración ofrece ventajas en eficiencia y reducción de costes (73%), a la hora de diferenciarse de sus competidores (62%), de retener a sus clientes (57%) y de conseguir ingresos adicionales (56%).

En este proceso de colaboración, las entidades financieras deberán tener presente el auge de la tecnología blockchain y su impacto futuro en el sector. Sin embargo, no todas parecen tenerlo claro: a pesar de que una mayoría (56%) reconoce su importancia, la misma proporción asegura no saber cómo responder a los desafíos que plantea.

¿En qué áreas de negocio se está produciendo la colaboración entre los dos bandos? Básicamente, los objetivos de la banca pasan por alcanzar, involucrar y/o retener a los clientes a través de una mejor «experiencia relacional». Se priorizan dos tendencias: soluciones que los bancos pueden integrar fácilmente para simplificar sus operaciones y, la segunda, aplicaciones que conducen hacia los canales no físicos, o virtuales.

En el primero de estos apartados, la colaboración afecta a soluciones abiertas de desarrollo, al software como servicio (SaaS), la incorporación de API que permitan a terceras partes desarrollar soluciones de valor añadido y funciones integrables en la gestión. Todo ello – precisa PwC – sin que la banca tenga que invertir en investigar, diseñar y desarrollar, porque lo harán esos partners. En cuanto a la segunda proposición, se centra en herramientas y aplicaciones de seguridad y pago, la creación de soluciones para los puntos de venta, plataformas de transferencia de fondos, tecnologías contactless y de préstamos punto-a-punto. Que son, precisamente, las armas del temido adversario.

El estudio incurre en otro tópico arraigado en el discurso de las consultoras: hay que ver las amenazas como oportunidades. Bravo. Los encuestados parecen validar la afirmación: la colaboración ofrece ventajas de eficiencia y reducción de costes (73%), diferenciación (62%), retención de clientes (57%) e ingresos adicionales (56%).

En este despertar de la colaboración, PwC sugiere que debería tenerse presente el auge de la tecnología blockchain y su impacto sobre el sector. No todos los encuestados lo tienen tan claro: una mayoría (57%) dice reconocer su importancia, pero la misma proporción asegura no saber cómo responder a semejante desafío.

Probablemente es así porque todavía no existe un conocimiento suficiente sobre su capacidad y posibles aplicaciones: solo el 15% afirma estar familiarizado con una tecnología en la que los nuevos entrantes han comenzado una carrera frenética (así la califica el informe). Para confirmarlo, PwC aporta un dato: ha identificado más de 700 compañías que trabajan con blockchain, de las que 150 merecen ser seguidas con atención, y no menos de 25 van a emerger como líderes de aplicaciones. Este es un asunto que reaparecerá pronto en este blog. Prometido.

[informe de Lola Sánchez]