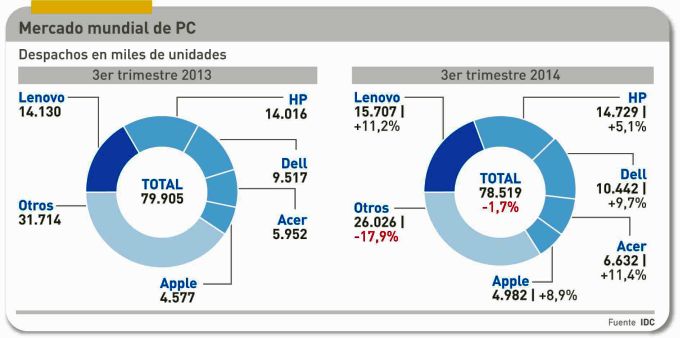

Aparentemente, habrían cambiado las tornas: el crecimiento de las ventas de PC en los mercados maduros en el tercer trimestre ha sido eclipsado por la floja demanda en los emergentes; lo contrario de lo que venía ocurriendo. Los informes publicados por las consultoras dejan un balance cuyo saldo no es concluyente: el mercado se estabiliza, pero sigue achicándose. El tercero de 2014 ha sido el noveno de diez trimestres en descenso, aunque más pequeño porcentualmente: -1,7% según IDC o -0,5% según estima Gartner. En números absolutos, se ha quedado a las puertas de los 80 millones de unidades, gracias (¿o pese?) al impulso estacional que fabricantes y minoristas llaman back-to-school.

Varios factores se han conjuntado para que así sea. En primer lugar, la pretendida transición del PC a las tabletas se ha quedado a medias, como se verá próximamente en otro post. El techo de penetración de las tabletas parece flotar en un rango del 40 al 50 por ciento, y si acaso progresa, es en la gama baja, que no es una amenaza real. «El gasto de los consumidores retorna gradualmente hacia los PC – escribe Mikako Kitagawa, analista de Gartner – debido a la aparición de portátiles asequibles de pantalla táctil, a la bajada de precios y a la atracción que los dos-en-uno ejercen sobre los usuarios que vacilan entre ambas categorías».

Esa tendencia está relacionada con otra, la necesidad de masa crítica para que una marca sobreviva en el mercado con rentabilidad. Por primera vez, los cinco primeros fabricantes copan dos terceras partes de la oferta, y si se suma el sexto [Asus o Apple, según quién lo calcule] la proporción llega al 70%, en cierta medida porque Sony y Samsung se han retirado de la competición. No es así en todos los segmentos, sin embargo: en los desktop, más del 40% del mercado mundial está en manos de marcas locales o regionales y ensambladores no-name. Por consiguiente, la concentración es muy alta en los portátiles.

¿Se ha llegado a una ´normalización` del ciclo de reemplazo, esperada desde el inicio del año?, es una pregunta pertinente. «Aunque los despachos no han declinado tanto como pudo temerse – clarifica Jay Chou, en el informe de IDC – el mercado mundial ha vivido uno de los terceros trimestres secuencialmente más débiles […] El auge de los sistemas de bajo precio es alentador a corto plazo, pero deja una inquietud acerca de la viabilidad a largo plazo de algunos vendedores».

Va por barrios, en todo caso. Entre los consumidores, se observa un cierto desencanto con las prestaciones de las tabletas, al tiempo que una reactivación de la demanda de máquinas potentes para gamers. Más interesante es lo que se manifiesta entre las empresas, que han sido empujadas a la sustitución por el cese del soporte de Windows XP en abril de este año. Con el paso de los meses, lo más probable es que ese efecto se diluya pronto. El juicio es válido en los mercados maduros, porque en los emergentes la abundancia de piratería desarbola cualquier intento.

Según IDC – cuyos datos usa este blog para construir la serie histórica – se despacharon 78,5 millones de unidades, cifra inferior a los 79,4 millones estimados por Gartner. Hay algo más que una diferencia estadística: para IDC, los convertibles se contabilizan como tabletas si la pantalla se puede separar, mientras que Gartner los incluye como PC.

El análisis por marcas confirma que Lenovo ha ampliado su liderazgo con un 20% de cuota de mercado, cuatro décimas más que en el segundo trimestre y 2,3 puntos más que hace un año. La distribución de sus 15,7 millones de unidades entregadas revela que ha recuperado cuota en la región Asia-Pacífico y mantiene un paso rápido en EMEA. HP, líder hasta el año pasado, despachó un millón menos de unidades que su rival, pero no ve peligrar su segunda plaza. Sus puntos fuertes son los mercados de EMEA y Estados Unidos, fuentes primarias de su crecimiento, que se apoya en un catálogo amplio y versátil.

El mayor crecimiento del pelotón de cabeza lo registra Acer, que ha vuelto por sus fueros tras una paciente reestructuración. En parte porque su tercer trimestre de 2013 fue desastroso y en parte por el éxito de sus portátiles de baja gama y su adhesión a la familia Chromebook. Pero la sorpresa estadística la ha dado Apple, al colarse en la tabla como quinta marca por primera vez desde 1995, con casi 5 millones de unidades y un 6,3% de cuota. El año está siendo excelente para las ventas de Mac, «llevadas por el viento» según la expresión de Tim Cook, un fenómeno que convendrá analizar con detenimiento otro día.

El caso de Asus es peculiar, porque IDC deja a la marca taiwanesa fuera del selecto grupo de cinco, mientras Gartner la incluye al atribuirle 5,7 millones de unidades y un 7,3% de cuota. Entre las marcas ajenas al quinteto principal, Toshiba – en horas bajas – está en vísperas de una reestructuración con la que la marca japonesa se retirará del segmento de consumo en ciertos mercados.

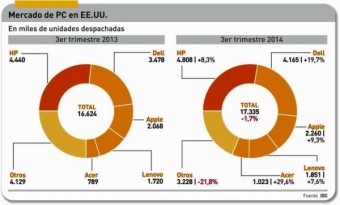

El desglose geográfico viene a indicar que Estados Unidos, con un crecimento del 4,3% sobre igual período de 2013 y del 2,6% secuencial, goza de una etapa en ascenso feliz: en la categoría de portátiles, el incremento fue del 9%, mientras los PC de sobremesa tuvieron una evolución negativa. HP mantiene el primer puesto en este mercado, con una cuota ascendente (27,8%), seguido por Dell y Apple en segunda y tercera posición.

Asia-Pacífico (excluído Japón) experimentó un declive interanual, pero aun así se comportó mejor de lo esperado. En el tercer trimestre, la demanda china fue débil, pero los países más desarrollados de la región (Australia, Nueva Zelanda y Singapur) impidieron que los daños fueran a mayores. Japón, por su lado, ha cerrado el período en negativo, se dice que por haber agotado la fase de reemplazo de Windows XP. Ninguno de las cinco marcas líderes ha crecido, y se da el caso de que Lenovo – primero del ranking tras la absorción de NEC – cayó a menos de 900.000 unidades.

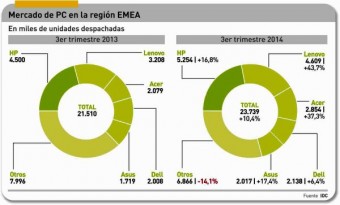

En cuanto a EMEA, los analistas no esconden su sorpresa ante un crecimiento del 10,4%, que ha permitido al bloque ganar cuatro puntos de participación en el mercado mundia. Claro que decir EMEA es mezclar realidades distintas: el crecimiento ha sido alimentado por Europa Occidental, que llegó a subir un 13,5% partiendo de su debilidad en 2013. Los despachos de máquinas desktop crecieron un apreciable 5,2% según IDC.

«El salto adelante es visible, y el renacido interés de los consumidores en los portátiles resulta alentador», sentencia Chrystelle Labesque, analista de IDC para la región. «Aunque las diferencias persisten entre las dos partes de Europa y con Oriente Medio y África, por razones económicas y políticas, hay motores comunes, especialmente por el lado del consumo». Se refiere Labesque al engorde de los inventarios en función de expectativas en tiempo de back-to-school y estación navideña: «los minoristas europeos se dicen confiados, y la renovación del parque en las empresas ayuda a sostener las ventas».

Aporta esta analista otro elemento de interés: «los países europeos del sur, que fueron especialmente afectados por la crisis en los últimos años, dan señales de recuperación de la demanda. En España, los despachos aumentaron un 40% [el análisis pormenorizado se reserva para otra crónica] mientras en Grecia, Italia y Portugal lo hicieron en un 30% o más; en comparación, Francia muestra una demanda limitada, Alemania supera la media europea, y Reino Unido está alineado».

Las perspectivas siguen siendo tan difíciles de interpretar como lo eran hace tres meses. Según analistas independientes, la fatiga de los consumidores con las tabletas seguirá beneficiando las ventas de portátiles, cada vez más baratos, lo que debería provocar a medio plazo una consolidación del ranking. La prensa taiwanesa, que en esta materia tiene buenas fuentes, revela que las ventas de tres grandes contratistas – Compal, Wistron e Inventec – han subido un 9% en el tercer trimestre, un anticipo de que el cuarto debería ser bueno para las marcas para las que fabrican.

Por otra parte, hay que leer la opinión de IDC, que va virando del pesimismo a la cautela. El pasado agosto, corrigió sus previsiones para 2014, fijándolas en -4% interanual, después de estimar, tres meses antes, un -6%. La tendencia actual estaría en torno a un -2% y, provisionalmente, este sería también su pronóstico para 2015. No es para tirar cohetes, pero será mucho mejor que la caída de años anteriores.