Daba un poco de apuro leer lo que ayer escribían algunos analistas, con una tenaz obsesión: calcular el impacto que la baja médica indefinida de Steve Jobs tendrá sobre la cotización de Apple. ¿Crueles? Así son los señores que dirigen la bolsa, y no puede decirse que sean los únicos. La peor noticia ha llegado en el mejor momento, o tal vez se trata de una coincidencia premeditada: el anuncio se hizo en una jornada de parón bursátil, 24 horas antes de presentar los mejores resultados en la historia de Apple. En cualquier otra circunstancias, la primera noticia hubiera hundido la acción; en la práctica, la buena nueva ha actuado como amortiguador de la mala.

Ante todo, los resultados. Por decirlo futbolísticamente, Apple se ha consagrado como campeón de invierno. El cuarto trimestre del 2010, primero del año fiscal de la compañía, se ha saldado con unos ingresos de 26.740 millones de dólares, que representan un 70% de incremento, insólito en un ciclo de crisis del consumo. Con un poco de viento a favor, el ejercicio 2011 alcanzaría los 100.000 millones de dólares de facturación.

Tanto o más importante que los ingresos han sido los beneficios: 6.000 millones de dólares, más del doble que hace un año, aunque el margen bruto ha bajado del 40,9% al 38,5%, que ya está bien. Como ya es costumbre, tanto las previsiones de los analistas como las de la propia compañía se han quedado cortas, y lo mismo puede ocurrir con el guidance para el trimestre en curso: aproximadamente 22.000 millones, que equivaldría a un 62% de aumento interanual. Durante la jornada, la actitud de los inversores había sido significativa: la sesión empezó con una caída del 6% pero, hacia el final, se estabilizó en -2,2%, una pérdida sin gravedad. La capitalización bursátil preserva una cómoda segunda posición del ranking, pero no parece que pueda esperarse un salto a la primera. A corto plazo, los inversores querrán calibrar las consecuencias de la ausencia de Jobs, de quien alguien ha dicho que es “el mejor activo de Apple y a la vez su mayor riesgo”.

trimestre, que incluye la temporada navideña, es crucial para cualquier empresa que se dirige a los consumidores, y Apple ha pasado la prueba con holgura: las ventas del período han sido excepcionales, y la demanda de sus dos productos estrella no muestra signo alguno de cansancio; por el contrario, sigue creciendo con la adición de nuevos operadores y la expansión internacional, que aún tiene muchos huecos por cubrir. El análisis de cada línea de producto merece detenerse un momento.El cuarto

En el caso del iPad, ha influido el hecho de que casi no ha tenido rivales desde abril, fecha de su lanzamiento. Entre setiembre y diciembre, fue la apoteosis: se vendieron 7,3 millones de unidades, lo que significa que 2010 (año natural) ha cerrado con casi 15 millones de unidades, y se estima que equivalen al 80% del mercado total de la categoría. Y pese a la cantidad de competidores que se anuncian, la ventaja de Apple es muy grande. En abril, salvo que haya cambio de planes, saldrá a la luz el iPad 2, tema de incontables rumores, unos plausibles y otros menos, sobre sus características.

No hay que perder de vista a Mac. En un trimestre con sólo un modelo nuevo, se vendieron 4,1 millones de unidades (un 23% de incremento), no muy lejos de la sexta posición en el ranking mundial calculado por IDC. En cuanto al iPod, ha vuelto a descender un 7%, pero aun así se han vendido 19,4 millones de unidades.

La situación del iPhone tiene otros matices. Sigue siendo el gran motor del negocio, puesto que ha contribuido con 10.468 millones a la facturación total (el 39%). La larga sombra de Android es el único elemento de incertidumbre (sólo relativa). La puesta a la venta en Estados Unidos de una versión del iPhone 4 para el operador Verizon – que pronto podría extenderse a otros mercados en los que tiene cierto peso la tecnología CDMA – es una garantía de progresión. Después del verano, o un poco antes, debería salir el iPhone 5.

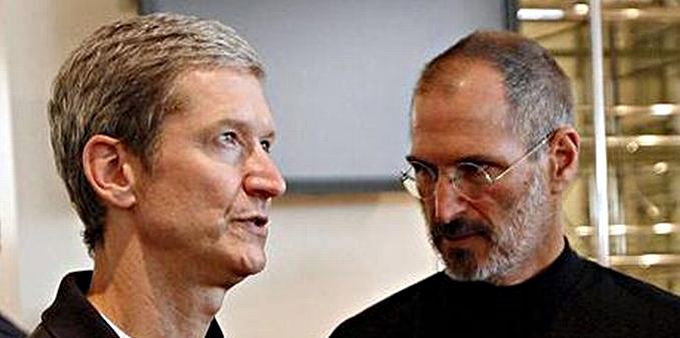

Pero la noticia de la enfermedad de Steve Jobs ensombreció una jornada que pudo haber sido pletórica. Ayer por la tarde (noche en España), Tim Cook, director de operaciones y sucesor in pectore, evitó todo triunfalismo – no era el día ni es su estilo – al presentar las cifras trimestrales. Curiosamente, la frase más eufórica procede de una declaración ad hoc preparada por Jobs. La verdad es que periodistas y analistas estaban interesados en preguntar más sobre el futuro que sobre el pasado inmediato.

Un reproche flotaba en el ambiente: ¿por qué la información ha sido tan escueta acerca de la salud de Jobs? ¿Por qué no se ha dicho cuánto tiempo durará la baja, si en la anterior – cuando se sometió a un trasplante de hígado -se anunció que serían seis meses, y así fue? Por respeto a la familia – fue la respuesta, comprensible pero poco tranquilizadora.

En el fondo, todo se reduce a una cuestión que algunos blogs afines se atrevieron a plantear cínicamente: ¿cuánto vale la supervivencia de Steve Jobs?, ¿vale lo mismo Apple con él al timón que con su primer lugarteniente? Pese a la crudeza de estas preguntas, la mayoría de los analistas responde que no hay peligro de zozobra: el equipo que queda al frente de la nave es posiblemente el más sólido y fiable en esta industria, y los planes están trazados para que el rumbo pueda mantenerse incluso sin el capitán.

Es la tercera vez que Jobs pide una baja médica, pero mientras en las anteriores pudo pensarse que su ausencia hacía vulnerable a la empresa, esta vez todo está preparado – o eso parece – para que la estrategia siga aplicándose en su ausencia. Los productos de este año y el próximo están decididos, y llevarán la impronta del fundador. Si hubiera que “pensar en lo impensable”, Tim Cook ha demostrado dos veces que se merece el puesto: en 2004 y en 2009. La última vez, la cotización cayó un 3% el día del anuncio, pero subió un 57% en los seis meses de interinidad. Y en ese período, lanzó nuevos productos y reestructuró la cadena de suministros, una cualidad que se le reconoce y con la que compensa su escasa empatía con el exterior.

Por consiguiente, bajo cualquier circunstancia, Cook es el sucesor. Sólo se le puede poner una pega, como al resto de la humanidad: no es Steve Jobs. Pudiera ocurrir que en los próximos meses sea designado CEO con carácter de titular, y Jobs ejerza una posición de tutela, mientras la salud se lo permita. Lo que hay que descartar como hipótesis es que Apple importe un directivo ajeno a su cultura: ya lo intentó en los 80 con John Sculley – antes presidente de Pepsi – y fue un rotundo fracaso.

Muchas veces se ha comparado a Apple – exagerando, sin duda – con un culto casi religioso. Y con ese espíritu habrá que aceptar las metáforas que aparecerán en los próximos días y semanas. Según un antiguo directivo, citado por el Wall Street Journal, “Steve es único, pero también Tim es el único capaz de transformar la visión creativa de Steve en una máquina de ganar dinero”