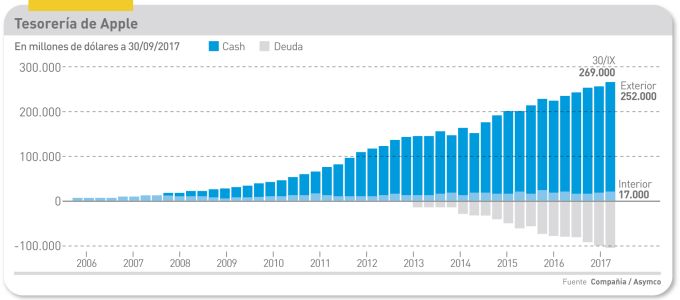

A muchos les hubiera gustado escuchar la conversación telefónica en la que Donald Trump felicitó a Tim Cook por su decisión de repatriar a Estados Unidos la fortuna que Apple tiene aparcada fuera del país y que era exactamente de 268.895.000.000 dólares al 30 septiembre. Es posible que Cook respondiera agradeciendo el cambio legislativo que ha bajado en unos 40.000 millones el coste de traer a casa un tesoro que, a estas fechas, habrá engordado otros 20.000 millones. Apple ha sido la primera empresa tecnológica en dar un paso que pronto van a imitar otros gigantes. La primacía tiene sentido, por tratarse de la más rica a la vez que la más envidiada por su capitalización bursátil.

Sin caer en el cinismo, podría decirse que Apple (como el resto) no tenía otra opción. Según el nuevo código fiscal impulsado por Trump, las compañías estadounidenses deberán en adelante tributar por los beneficios que obtengan en el exterior, con independencia de que los retornen a su país o los dejen fuera, dándoles ocho años de plazo.

Apple no ha esperado ni un mes para dar un paso propagandístico. Ha conseguido desviar el asunto de la repatriación con un ingenioso ejercicio de relaciones públicas. El miércoles 17, la compañía emitía un comunicado que, bajo el título ´Apple accelerates US Investment and Jobs Creation`, dejaba para el sexto párrafo anticipar que tiene voluntad de pagar 38.000 millones de dólares en concepto de impuestos por ese concepto [ah, por cierto, la filial española no ha recogido la nota de prensa de la compañía].

La controvertida reforma fiscal de Trump y el partido republicano, rebaja del 35% al 15,5% el impuesto a pagar como condición para repatriar esos fondos. Es lo que las empresas le pedían a Barack Obama, pero este tenía otra agenda. ¡Han pasado tantas cosas! La cifra propagada por Apple sugiere su disposición a repatriar prácticamente la totalidad de su saldo exterior actual. Es una cifra astronómica, equivalente al 28% de su valor en bolsa. Se estima que la actividad internacional de Apple genera anualmente unos 30.000 millones, de modo que nunca tendrá que ir por el mundo corta de dinero.

¿Por qué Apple mantiene en el extranjero semejante dineral? Bueno, porque es suyo y porque no lo necesita para financiar sus operaciones. En rigor, sólo una pequeña proporción del offshore cash es realmente líquida: la mayor parte está compuesta por bonos de deuda emitidos por otras empresas, de los que obtiene un rendimiento financiero. Para consumar la repatriación, ni siquiera tendrá que vender los bonos, le bastará con unos cuantos apuntes contables que registrará la oficina que tiene para estos menesteres y, a saber por qué, se encuentra en Nevada.

Por otro lado, cada vez que Apple ha necesitado dinero para remunerar a sus accionistas, le ha resultado más fácil (y más barato) endeudarse que tocar la hucha. Esta es la razón por la que puede sorprender que la deuda ascienda a 100.800 millones de dólares. De cualquier individuo con un saldo bancario similar (si esa persona existiera) se diría que es inmensamente rico. Pero Apple no es un individuo sino una empresa por acciones, lo que implica que en su balance ese activo líquido juega contra una cuenta del pasivo – Shareholder´s Equity – que conceptualiza esa cuantía como una deuda contraída con los accionistas.

Si esto es así, ¿por qué Apple – igual que sus congéneres – no ha repatriado antes la tesorería exterior? Muy sencillo: para no privar a sus accionistas del valor representado por el impuesto (en septiembre hubieran sido 78.600 millones, no los 38.000 de la nueva tarifa). Tiene sentido, por tanto, que prefiriera endeudarse para financiar la recompra de acciones, acto en el que reparte el maná entre los inversores y de paso apuntala la cotización.

Ahora bien, Apple no ha descrito el mecanismo – tal vez lo hará su CFO, Luca Maestri, en la próxima conferencia con analistas – y en lugar de esa conveniente revelación ha proclamado que su contribución a la economía de Estados Unidos será de 350.000 millones de dólares en los próximos cinco años. No hay forma aparente de llegar a esa cifra sin mezclar churras con merinas, pero el inquilino de la Casa Blanca no ha dudado un instante en atribuirse el mérito.

La cifra de 350.000 millones, discutible como cualquier otra, se compone de capítulos desiguales. Es muy interesante la promesa de dedicar unos 30.000 millones a inversiones de capital, de lo que con mucha prisa alguien ha deducido que piensa en fabricar en Estados Unidos. No es así: esa cuantía irá a manos de sus proveedores: Apple dedica cada año unos 10.000 millones a comprar activos que, en su mayor parte, son máquinas para las fábricas que abastecen su cadena de suministros, en primer lugar la celebérrima Foxconn.

Esta variante de capex consiste en que Apple compra y cede maquinaria a sus proveedores. No está dicho que los beneficiarios vayan a instalar sus factorías en Estados Unidos, entre otras cosas porque la mayoría son chinos: fabricar en territorio estadounidense significa pagar salarios estadounidenses, negociar con sindicatos estadounidenses y ponerse al servicio de un único cliente estadounidense.

¿En qué otras cosas podría Apple gastar su dinero para cumplir la fabulosa promesa? No se espera que la «aceleración» incremente el programa de compra de acciones, que ya es suficientemente generoso. En cambio, repartirá 2.500 dólares a cada empleado en opciones. Otros 10.000 millones se destinarían a nuevos centros de datos y, según se ha dicho, en la construcción de una segunda sede cuando la nueva apenas acaba de inaugurarse. La promesa de crear 20.000 empleos en Estados Unidos es un guiño político que deberá justificarse por necesidades que hoy no se ven.

Asimismo, la hipótesis de una gran adquisición – rumores interesados han agitado el nombre de Netflix como en años pasados agitaron el de Disney – resulta poco convincente. Apple ha sido conservadora en esta materia: su estrategia consiste en crear valor sólo en aquellas tecnologías y modelos de negocio que puede controlar directamente. En la mayor parte de los casos, esos modelos no son intensivos en capital. Ha sugerido que podría elevar de 1.000 a 5.000 millones de dólares la dotación del programa en base al cual ha invertido en Corning (cristal para pantallas) o Finisar (componentes de cámaras 3D).

Hay otro aspecto colateral que mencionar. La repatriación de fondos no altera en nada el contencioso fiscal con la Comisión Europea. El litigio, que involucra a Irlanda, sigue su curso, pero Apple y el nuevo gobierno de Dublín han llegado al acuerdo de abrir una cuenta, bajo control de terceros, en la que se custodiarán los 13.000 millones de dólares que eventualmente debería pagar por haber gozado de un régimen fiscal excepcional. En marzo se ingresará la primera cuota y se espera completar la cantidad después del verano; después, a esperar la sentencia.