Habrá que hacerse a la idea de que la guerra comercial declarada por Estados Unidos a China no es un incidente pasajero. Va para largo y su alcance excederá los límites habituales de una disputa corriente en torno a los intercambios de mercancías y servicios. Se manifiesta bajo la forma de aranceles aduaneros, pero estos son la parte visible de diferencias existenciales entre las dos grandes potencias. Por un lado, está en juego la supremacía tecnológica a la que las dos aspiran. Por otro, la aceptación mutua de normas y regulaciones, con acusaciones de robo de propiedad intelectual. Y un evidente riesgo de escalada: las dos partes tratan estos asuntos como materias de soberanía nacional.

Del cruce entre las fanfarronadas de Donald Trump y las amenazas correlativas de represalia chinas, no puede salir nada bueno. Ya resulta significativo que la renegociación del Tratado de Libre comercio Norteamericano [TLCAN o NAFTA, como se ha conocido desde 1994, o USMCA en su nueva versión] incorpora una cláusula por la que Estados Unidos se reserva la facultad de rechazar cualquier acuerdo que Canadá o México pudieran firmar con un país tercero cuya economía no se rija por las reglas del mercado. Con este sesgo, Trump podría pretender que su criterio ideológico interfiera en las negociaciones con otros socios comerciales.

Varios comentaristas han llegado a la conclusión de que no habrá marcha atrás, al menos con este presidente. Según su interpretación, exacerbar el conflicto con China ha servido a Donald Trump como palanca para forzar el acuerdo – del que en campaña renegaba – con México y Canadá, espantados ante la posibilidad de no renovar el tratado con su vecino. Ahora que lo ha conseguido, el presidente actúa como si quisiera dar otra vuelta de tuerca: arrastrar a otros a enfrentarse con China.

Acólitos del presidente sostienen que la presión ambiental acabará por convencer a las empresas extranjeras (y no sólo las estadounidenses) que operan en China, de que están contribuyendo a que sus tecnologías sean internalizadas para que empresas chinas se valgan de ellas en la competición mundial. Es una vieja tesis de Peter Navarro, inspirador de la estrategia comercial de Trump: desgastar el modelo económico chino es la mejor manera de provocar una crisis en el seno del régimen. Ha escrito Navarro que Estados Unidos necesita torpedear el programa Made in China 2025, que prevé inversiones masivas para desarrollar capacidades en tecnologías avanzadas.

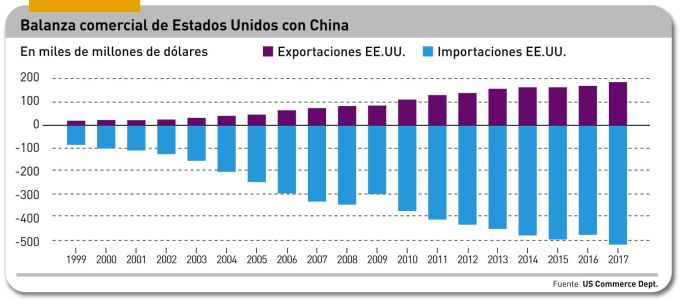

Hasta el momento, la administración estadounidense ha decidido imponer aranceles del 10% sobre la importación de mercancías chinas cuyo valor agregado sería de 200.000 millones de dólares, anticipando que la tasa subirá al 25% en 2019. Si Pekín tomara represalias – anuncia – podría extenderse al total de las importaciones de esa procedencia. Según las estadísticas disponibles, en 2017 Estados Unidos importó de China por valor de 505.500 millones de dólares y sus exportaciones a este país ascendieron a 129.900 millones. Un desequilibrio enorme y, sobre todo, creciente.

Thomas Pugel, profesor de la New York University, analiza los límites de la política de Trump: “para un país como Estados Unidos, la decisión de gravar sus importaciones sólo podría tener sentido económico si otros proveedores estuvieran en condiciones y dispuestos a sustituir al proveedor actual [China] con el fin de ganar cuota de mercado, llegando incluso a sacrificar sus márgenes de beneficio para compensar las diferencias de costes”. No es el caso. Un informe de Deutsche Bank calcula que con las dos primeras rondas de aranceles, China tenía una posición hegemónica sólo en el 1% de los productos concernidos, pero en la tercera, la del 24 de septiembre, se ha tocado al 80% de productos en los que China es difícilmente reemplazable como suministrador.

Como es natural, circulan cálculos muy distintos sobre las consecuencias. A finales de agosto, Oxford Economics estimaba – con aranceles recíprocos sobre 50.000 millones – que ambos países crecerían el 0,1% menos en 2019, pero advertía que si se aplicaran a 200.000 millones – como estaba previsto – la merma sería del 0,3%. El criterio seguido para el cálculo no comprende sólo el encarecimiento de las mercancías sino también los costes de una distorsión prolongada de las cadenas de suministro. La estadística, claro, tardará en reflejarlo: aparentemente, el déficit comercial de Estados Unidos con China sigue ensanchándose, según datos publicados en septiembre.

Una coalición informal de empresas estadounidenses se ha concertado para persuadir a la Casa Blanca de que los aranceles serán perjudiciales para numerosos sectores industriales. Organizaciones representativas, entre ellas la Consumer Technology Association (CTA), intentan hacer lobby en conjunto. En la práctica, sus miembros se están dando prisa en asegurarse el suministro de productos y materiales antes de que surtan efecto las medidas proteccionistas.

“En las arcas del gobierno va a entrar mucho dinero”, presumía días atrás Donald Trump. La realidad es más complicada, porque el comercio internacional raramente es bilateral: lo normal es que el producto importado desde un país suele llevar componentes fabricados en otros países, lo que se conoce como cadena de suministro. Por otra parte, ¿quién pierde dinero cuando se imponen aranceles a la importación de un producto? Los importadores, a menos que puedan repercutir el coste. Y, aunque suene raro, también pierden los exportadores: todo país que pone barreras arancelarias está privando a sus socios comerciales de recursos con los que comprarle sus productos.

Ahora bien, los precios al consumidor acabarán reflejando los aranceles como lo que son, un incremento de costes. Aunque la Reserva Federal sigue sosteniendo que el impacto inflacionario sería manejable, dependiendo, claro está, de la cadena de costes de cada sector. Ya empieza a notarse un incremento inusual de los inventarios en la industria y el comercio mayorista, en previsión de cortes de suministro. Estos son factores que añadir al próximo final del ciclo de expansión de la economía estadounidense, que ha sido propiciado por el bajo coste del dinero y el abaratamiento del petróleo. Quienes predicen la llegada de otra recesión en 2020 tienen ahí otro argumento.

Hasta ahora, la guerra comercial ha tenido un impacto menor en una economía como la china, de 12 billones de dólares: las exportaciones han perdido peso relativo gracias a la emergencia de una clase media predispuesta a consumir – pero las ventas minoristas también están al nivel más bajo de la década – con el matiz de que le chiflan los productos importados, que el país paga con lo que recibe por sus exportaciones. Lo que no admite matices es un dato: el índice de producción industrial ha caído en septiembre por primera vez desde 2016, anticipando un descenso de las ventas al exterior.

El domingo pasado, el gobierno de Pekín tomó una medida que indica la existencia de dificultades: el banco central inyectará el equivalente a 175.000 millones de dólares en la economía. El objetivo es doble: sanear el sistema bancario, al parecer afectado por la morosidad, y auxiliar a las empresas exportadoras. La prioridad de reducir la magnitud de la deuda – un compromiso del presidente Xi Jinping – tendrá que esperar. Las bolsas chinas han reaccionado con fuertes caídas al descubrir los inversores que la situación económica es más grave de lo que admitía el gobierno.

Según la prensa de Hong Kong, en el tercer trimestre el PBI chino habría crecido un 6,6%, dos décimas menos que hace un año. Para el cuarto trimestre se vaticina un descenso de otras dos décimas.

En relación con la guerra de Trump, ¿qué margen tiene el régimen chino? se preguntará el lector. La amenaza de represalias tiene valor retórico pero el ojo por ojo no es viable por la sencilla razón de que China no importa lo suficiente para igualar [dólar por dólar] las sanciones estadounidenses. Tiene que encontrar otros mecanismos, con la obviedad de que todos entrañan riesgos.

Por ejemplo, podría demorar indefinidamente (o directamente bloquear) fusiones y adquisiciones entre empresas estadounidenses que requieran la autorización gubernamental. China. Ya lo hizo este año vetando de facto la compra de NXP por Qualcomm; ahora mismo, hay una gran operación en su tejado, la compra de activos de Fox por Disney. La ley antimonopolios china estipula que esas transacciones deben valorarse no sólo en relación con la competencia sino “en virtud de su relevancia para la economía nacional”. Sin embargo, Xi Jinping debería cuidarse de no irritar a las empresas estadounidenses radicadas en China que, por la cuenta que les tiene, rechazan la política de Trump.

Otras revanchas “de mercado” serían inapropiadas por una u otra razón. 1) Subir aún más los aranceles de importación castigaría más a los consumidores propios que a los exportadores estadounidenses, 2) Vender títulos de deuda del Tesoro que tiene en su poder, sería autolesionarse y 3) Devaluar el yuan más rápido que su depreciación ´natural` para rebajar el impacto de los aranceles, sería desestabilizador para su sistema financiero y sería interpretado como que el régimen chino se ha quedado sin cartas para responder al órdago.

Finalmente, el sector tecnológico – destinatario de este blog – tiene una difícil papeleta. No todo lo que se importa de China está, ahora mismo, en la lista de Trump. El CEO de Apple, Tim Cook, se desplazó a Washington para evitar que los aranceles estropearan el lanzamiento de los nuevos iPhone ya suficientemente caros. El secretario de Comercio, Steve Mnuchin – una paloma al lado del fanático Navarro – ha tenido el gesto de excluir los metales raros que Estados Unidos compra en China y que son componentes esenciales de ciertos dispositivos.

Como si no fuera suficiente, hay otro actor en escena,Taiwán. Políticamente, tal vez debería estar satisfecho con los problemas de su ´madre patria` económicamente es rehén de una situación que puede debilitar el armazón de su industria.

Las marcas de servidores están presionando a los fabricantes de placas base taiwaneses – Wistron, Quanta, Inventec, etc – para que retornen su producción a la isla o bien la lleven a otros países de la región. Aunque los PC portátiles no han entrado aún en la lista, varias marcas han pedido al ensamblador Compal Electronics que estudie la viabilidad de desplazar sus líneas a Vietnam, conscientes de que el coste incremental sería inferior al de los aranceles que les caerán encima.

En resumen: Xi Jinpiang toma medidas de sostén de la demanda interna a corto plazo, una fórmula clásica pero insuficiente para ganar esta guerra, mientras Trump se siente ganador, pero ha agotado sus cartuchos y está tensando la cuerda con las empresas de su país.