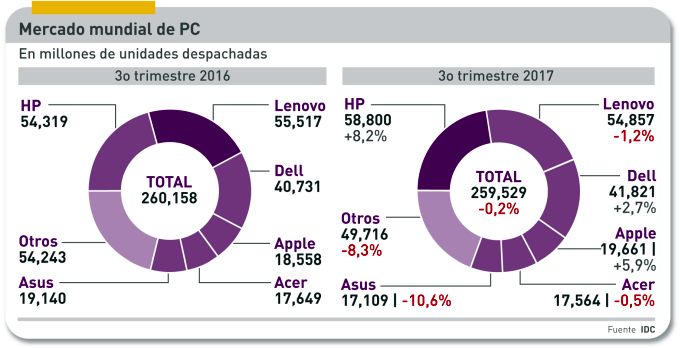

Un mercado dominado en un 43,8% por dos empresas tiene en cualquier sector un alto grado de concentración; es el caso de HP y Lenovo, líderes del mercado mundial de PC. Si se amplía el número a cuatro – añadiendo Dell y Apple – la proporción sube al 67,4%, pero no hay más que sumar otras dos marcas – Asus y Acer – para alcanzar un 80,8% del total. El resto – en su mayoría fabricantes locales – aparece disperso y marginado. No es una tendencia novedosa, pero se ha acentuado en 2017: la escasez de componentes de estado sólido ha hecho que – no es novedad – los suministradores dieran prioridad de entrega a las marcas de primera fila, mejor dotadas para compras voluminosas con los precios en alza.

Por otro lado, el informe trimestral de IDC sobre este mercado es una prueba de estabilidad: con 259 millones de unidades despachadas, 2017 ha sido el año más estable desde 2011. En este contexto, estable significa que se confirma una debilidad endémica. Hay otro factor a considerar: la contracción del mercado de tabletas ha favorecido una mayor demanda de portátiles híbridos. Como balance, el año se cerró con 0,2% negativo, lo que deja un margen de esperanza en la recuperación.

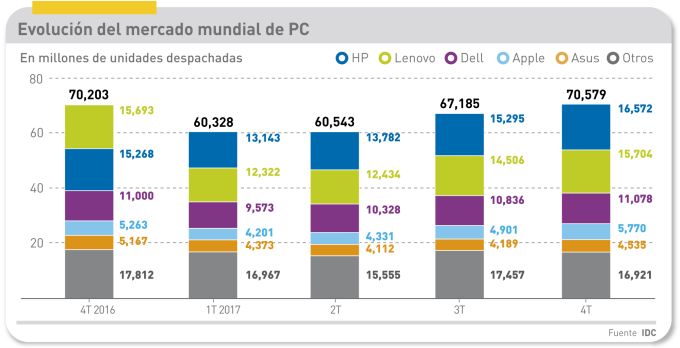

Es claramente una mejora si se compara con la evaluación de hace ahora un año. El cuarto trimestre ha cerrado con crecimiento del 0,7%. El gráfico siguiente muestra la secuencia de las marcas principales en los últimos cinco trimestres.

La débil recuperación – no tan débil, en ciertos mercados – es la consecuencia de la abundancia de productos con alta portabilidad, baterías de larga duración y diseño optimizado, tres factores que han sido determinantes para ciertos segmentos. El análisis deja constancia de que el crecimiento es más intenso en ciertos grupos de usuarios, como los profesionales creativos o los aficionados a videojuegos de altas prestaciones. Aun así, reconoce que la temporada navideña no ha sido especialmente pródiga: los consumidores tienen otras tentaciones a las que destinar su renta disponible y ciertamente el PC no es su primera prioridad.

A parecidas conclusiones llega Gartner en su informe aunque con el poco entusiasmo que permiten sus cifras: los 262,5 millones de unidades despachadas son el 2% menos en el trimestre y -2,8% en el conjunto del año. Para Gartner, se trata del décimotercer trimestre consecutivo en descenso o, si se prefiere, el sexto año de crisis de la categoría.

El crecimiento, según las dos consultoras, se ha concentrado en los mercados de Asia Pacífico y América Latina. Porque Estados Unidos – una quinta parte del total mundial – ha ejercido de lastre, al descender el 8% en el último trimestre, según Gartner [IDC no facilita su desglose] pese a lo que a priori sugieren los indicadores de confianza de los consumidores. En contraste, la región asiática presenta un perfil novedoso: por primera vez en cinco años, las ventas de PC han vuelto a crecer en China.

El incongruente agregado EMEA – que las consultoras avalan sin rechistar – ha declinado en el último cuarto del año, particularmente débil en los mercados británico y alemán. No obstante, la subida de precios – el factor cambiario sumado al coste de los componentes – parecería indicar que los ingresos no han seguido la misma trayectoria.

En cuanto al desglose por marcas, hay que resaltar que HP ha sido la que más ha crecido: 8,3% el cuarto trimestre y 8,2% en el año, lo que le permite afianzarse en el primer puesto de la tabla ganando dos puntos porcentuales de cuota. Después de perder en 2013 el liderazgo a manos de Lenovo, la situación se ha vuelto en su favor, pero la diferencia es mínima: cuatro millones de unidades en 2017.

Estos días se han publicado unas declaraciones de Ron Coughlin, primer responsable del negocio de PC en el organigrama de HP. Durante el CES de Las Vegas, dijo Coughlin que «es falso decir que esta categoría está en decadencia», citando la habilidad de la compañía para sortear los escollos de la ´comoditizació`. Precisó, sin embargo, que no hay que juzgar por la cuota de mercado: «por nuestra parte, no estamos dispuestos a mantener el número uno a toda costa y a perpetuidad». Como colofón, dejó caer un aviso: «no entraremos en ninguna guerra de precios que un competidor podría desatar para subir en el ranking».

Ocurre que el segundo del ranking, Lenovo, ha vivido un año difícil, con una caída del 23% en el mercado estadounidense, sucesivos cambios organizativos y una nueva política de canal. En estas condiciones, ya tiene mérito que consiguiera cerrar el año con el 21,1% de cuota y 54,8 millones de unidades. Si se mira fuera de Estados Unidos, la marca avanzó un 4% e IDC constata que sus portátiles se han vendido bien en el cuarto trimestre. La nueva gama de modelos mostrada en el CES parece anunciar una contraofensiva.

Dell ha conseguido mejorar ligeramente su posición intermedia con la que parece sentirse cómoda: 41,8 millones de unidades, 16,1% de cuota y una ratio de crecimiento del 2,7%. Esto a pesar de la debilidad (¿transitoria?) de la demanda en Estados Unidos.

Apple, inamovible en su cuarto puesto, ha tenido un buen desempeño, con el 5,9% de cuota anual y 19.6 millones de unidades despachadas. La brecha con las dos marcas siguientes en el ranking es demasiado ancha: la acostumbrada batalla taiwanesa por el quinto puesto presenta una variante: el hundimiento de Asus (-10,6%) y la recuperación (muy relativa) de Acer, en parte gracias a su línea de PC para gamers.

2018 es todavía una incógnita, a falta de saber cómo se comportará el mercado estadounidense. Quizá sea la razón por la que IDC todavía no ha publicado su forecast, a diferencia de Gartner, que mantiene el pronóstico en 265 millones de PC, lo que equivaldría a menos del 1% de crecimiento interanual. Modesto pero positivo… Es lo que hay.