Para este año se apunta un crecimiento del 9% en el número de empresas que incrementa la parte de su presupuesto TI que destinan a externalización [un 43% del total, que no es poco]. Pero, a la vez, crece un 4% el número de las que reducen su gasto en este capítulo [en este caso, un 13%, tampoco desdeñable]. Tal vez sea menos contradictorio de lo que sugiere esta formulación: el Estudio sobre Sourcing de Servicios TI en España, elaborado por Whitelane Research, cuya asociada en España es la consultora Eraneos, permite vislumbrar una tendencia a traer a casa funciones TI que en años anteriores se llevaron fuera. Lo que no impide que la externalización siga creciendo y todo el mundo se diga satisfecho.

Todavia es pronto para asegurar que se aproxime un cambio de rasante que llevaría a acentuar el insourcing. De hecho, desde que se viene realizando el estudio en España, ese 13% equivale a la cifra más alta que se haya alcanzado, aunque cabe señalar que está muy lejos de los niveles de otros mercados europeos, como los países nordícos (22%), Suiza (21%) o Reino Unido (21%).

Una hipótesis plausible es que, tras el impacto de la pandemia, la contratación de proveedores TI dentro de España (onshore) ha ido ganando peso: un 27% de las organizaciones consultadas esperan un aumento y un 6% vaticinan su reducción. Los responsables de esta edición del estudio lo atribuyen más bien a factores como la proximidad de la mano de obra y la afinidad cultural y lingüística, así como a un interés por estrechar el control y la comunicación. Puede ser así, pero lo que resulta innegable es que el sector público es el campeón de este modelo onsite/onshore.

En esta línea de una mayor especialización de los proveedores en el país, España se está convirtiendo en una alterativa a los de Europa del Este y puede aspirar a ser una especie de hub para los servicios nearshore en Europa. En lo que respecta al offshore, el 80% de las organizaciones no prevé cambios, repartiéndose el 20% restante entre quienes lo aumentarán y quienes lo recortarán. .

Los verticales que más tiran del gasto en outsourcing TI son el sector público, con un 47% de sus organizaciones aumentando estas partidas, seguida de los servicios financieros (43%), estos últimos viviendo la dualidad de crecer un 14% entre quienes les destinan más presupuesto y, al mismo tiempo, ser el vertical en el que más aumenta el número de las que van a reducirlo: un 16%. El sector manufacturero y químico (39%) ocuparía la segunda posición, aunque se dispara el porcentaje de las que reducen su gasto en proveedores TI externos.

En este escenario, el estudio revela que la creación y retención de la propiedad intelectual es, de largo con un 43%, el principal motivo para apostar menos por el outsourcing TI. Con todo, esta búsqueda de la retención del conocimiento sufre un descalabro respecto a 2023, cuando escalaba hasta el 77%. Ocho puntos porcentuales por debajo (35%), se encontrarían la mayor rapidez en los plazos de lanzamiento/mejora de la calidad de los resultados, así como las ventajas de costes, que aunque mejoran cinco puntos porcentuales desde 2023 están lejos de países como la región de BeLux (61%), los Países Bajos (58%), los países nórdicos (55%) y Suiza (57%).

Asimismo y aunque la búsqueda de talento es uno de los factores de crecimiento de la externalización, todavía para un 27% de las organizaciones el insourcing trae más estabilidad a los equipos y los desgasta menos. No obstante, el dato ha decaído desde el 47% de 2023, pasando de la segunda posición a la cuarta.

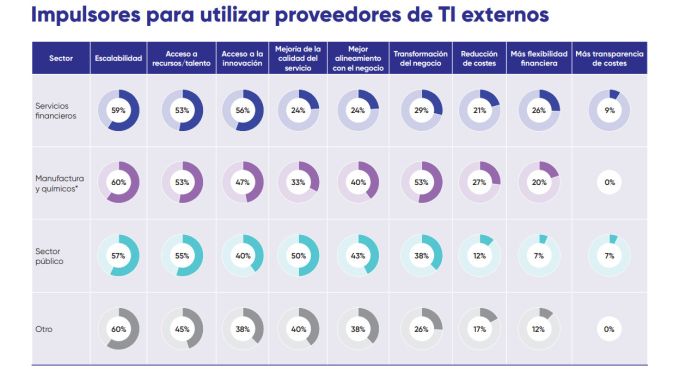

Frente a esos factores de disminución del gasto de outsourcing TI, los tres principales vectores que mueven a las organizaciones a aumentarlo son una mayor escalabilidad a las necesidades del negocio (que pasa de un 72% en 2023 al 60%), el acceso a recursos y talento (53%) y el acceso a la innovación (46%), sobre todo en plena vorágine de la Inteligencia Artificial (IA). Se posterga a posiciones inferiores la mejoría de la calidad del servicio (39%) o un mejor alineamiento con el negocio, que sube ocho puntos porcentuales respecto al año pasado hasta el 35%.

A la cola de estas motivaciones se sitúan una mayor transparencia de costes (5%), más flexibilidad financiera (15%) o, incluso, la reducción de los costes (18%), lo que evidencia una marcada búsqueda de la eficiencia operativa. Tanto es así que este último factor ha ido decayendo año a año, pues es un 6% menos que en 2023 y hasta un 18% con respecto a 2022. Los dos sectores que prestan más atención a esta reducción de costes son los servicios financieros y el manufacturero, con un 21% y un 27%, respectivamente, frente al 12% del sector público.

Por otro lado, quienes menos prestan atención a la mejoría de la calidad del servicio para externalizar sus funciones TI son los servicios financieros (24%), frente al sector público (50%), dando más importancia a otras áreas como el acceso a la innovación (56%). Otro de los factores en los que más acusado es el disenso es en la transformación del negocio, con un 53% por parte del sector manufacturero respecto al 29% de los servicios financieros. En el caso del sector público, llama la atención que es el vertical en el que más peso tiene el factor del acceso a recursos y talento (55%), aventajando en dos puntos porcentuales a los otros dos.

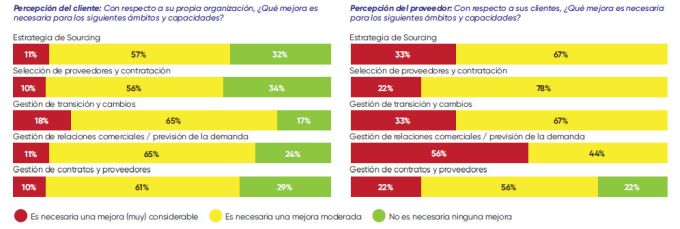

Por otro lado, resultan curiosas las diferentes lecturas que hacen clientes y proveedores de una misma realidad. Así, mientras que únicamente el 11% de los clientes cree que se necesitan mejoras muy significativas en sus organizaciones, en el caso de los proveedores la cifra sube hasta el 56%. Ello, unido a que el 100% de los proveedores considera necesaria una mejora de la estrategia de outsourcing frente al 68% de los clientes, hace pensar que quizás las organizaciones precisan de un análisis más autocrítico.

A pesar de estas diferencias de criterio, el 78% de las 1.600 relaciones de outsourcing evaluadas salieron bien paradas, con la calificación por parte de los clientes de satisfecho o muy satisfecho, superando a otros países europeos donde la valoración positiva es más reducida, como Francia (57%), Reino Unido (63%), los países nórdicos (65%), Alemania (67%) y Suiza (69%). En líneas generales, las organizaciones están contentas con sus proveedores TI puesto que sólo el 4% se manifiesta algo insatisfecho y un escaso 2% insatisfecho.

En este aspecto y aunque el número de relaciones de sourcing analizadas varía mucho de unos proveedores a otros (71 de Telefónica, por ejemplo, frente a 18 de Fujitsu), DXC Technology encabeza el ranking de satisfacción general con una puntuación de rendimiento excepcional del 85%, seguido de cerca por Ayesa con un 84%, y Fujitsu e Inetum con un 83%. La media, que ha descendió un punto respecto a 2023, se sitúa en el 77%. A continuación y ya en la categoría de rendimiento fuerte, destacan TCS, Deloitte y Capgemini lideran con un 82%; Seidor y T-Systems, con un 81%; y Sopra Steria, CGI y Accenture, con un 80%. A la cola del ranking se encuentran Vodafone (61%), Evolutio (66%) y S21SEc (68%).

Del mismo modo, si se amplía la mirada al mundo cloud, con cinco proveedores IaaS/PaaS y otros seis de SaaS, el nivel de satisfacción también se sitúa en el 77% con ratios de insatisfacción que no superan el 8%. En el segmento IaaS/PaaS, los tres grandes hyperscalers están igualados, con AWS y Microsoft Azure liderando con un 80%, seguidos de Google Cloud Platform (GCP) con un 79%. Oracle Cloud (73%) e IBM (68%) cierran la clasificación, situándose por debajo de la media de 76%, que descendió un punto respecto a 2023.

En cuanto a SaaS, Salesforce (77%) y Microsoft Dynamics 365 (76%) destacan sobre el resto. A la cola queda SAP (69%) que, junto con Workday (70%) y ServiceNow (70%) se encuentran por debajo de la media de 73%, en la que se sitúa Oracle.

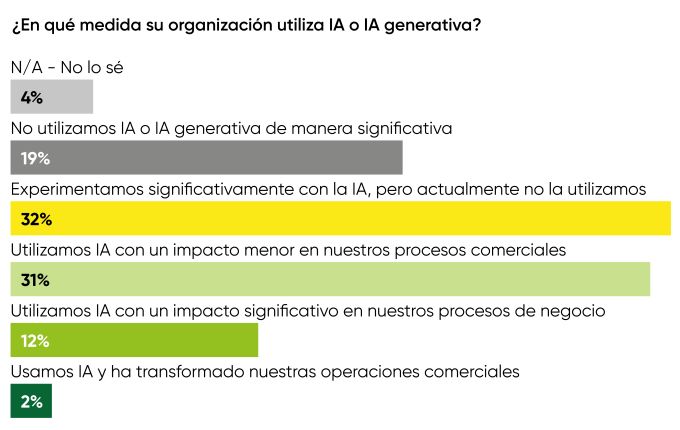

El informe también muestras las previsiones de gasto TI general para los próximos dos años, se externalice o no. Mientras que entre los motivos destacados para invertir menos en proveedores externos la ciberseguridad se encontraba a la cola con un 5%, con la ampliación del foco se aprecia que la seguridad, la resiliencia y la ciberdefensa será el área TI más prioritaria para el gasto, con un 70% de las organizaciones. A continuación se sitúan la automatización para mejorar la eficiencia (61%); la IA y el aprendizaje automático (51%), disparándose un 11% respecto a 2023; y el big data (48%). Precisamente en la IA queda mucho por hacer, puesto que casi un 20% de las organizaciones no la utilizan, ni en su forma más tradicional ni en la generativa (GenAI), y un 32% sólo ha experimentado con ellas. El número de organizaciones en los que los desarrollos de IA tienen un impacto significativo aún se sitúa en el 12%, con un residual 2% de empresas en el que han transformado las operaciones comerciales. Lo más extendido, con un 31%, es el caso de organizaciones en las que la IA tiene un impacto menor en sus procesos empresariales.

Dado que el ahorro de costes es la quinta área prioritaria, con un 41%, y que esta reducción del gasto está a la cola en las motivaciones del outsourcing, puede deducirse que quizás se persiga más internamente. Por sectores, existe consenso en las tres primeras áreas TI, si bien en el capítulo de ahorro de costes el sector público se desmarca sin priorizarlo, frente al vertical financiero que lo eleva a la cuarta posición con un 48%. Las Administraciones Públicas introducen una prioridad distinta, pues para el 42% de sus organizaciones es importante la migración a arquitecturas más componibles, algo que en otros sectores posiblemente ya se ha resuelto.

El estudio incorpora otras valoraciones de interés. y pese al empuje en los últimos años de las políticas de ESG (Environmental, Social and Governance), lo cierto es que tan solo una quinta parte de las organizaciones encuestadas identifican la sostenibilidad como uno de los factores más importantes para elegir proveedor. En este aspecto, las empresas se quedan en el plano de la intención, pues el 45% reconoce la sostenibilidad como una cualidad deseable, pero no como un diferenciador clave. Además, el 18% no la sitúa como crítica y un 7% ni siquiera la considera.

[informe de David Bollero]