En este final del verano y nuevo curso, se hablará mucho de la batalla en el frente de los smartphones de alta gama. Los mensajes se centrarán en Samsung (Galaxy Note 8, presentado en agosto) y Apple (que supuestamente desvelará tres modelos de iPhone el 12 de septiembre). No están solos: por la misma categoría pujan, entre otros, Huawei (P10) y LG (que acaba de presentar su modelo V30). En este contexto, uno de los debates más fútiles gira en torno a la existencia de una línea divisoria coincidente con el listón de los 1.000 dólares. Por muchos tuits que genere, este debate es fútil porque no sirve para interpretar las señales que envía el mercado y decodifican las consultoras.

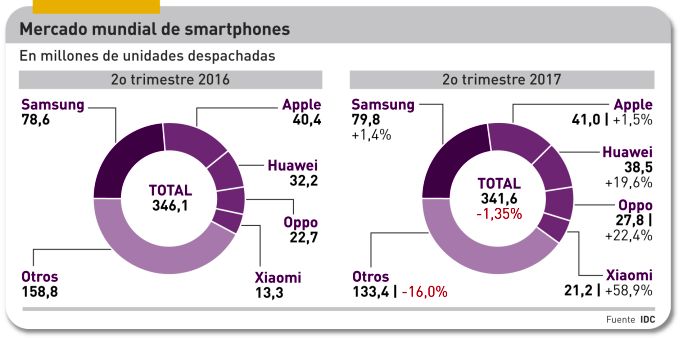

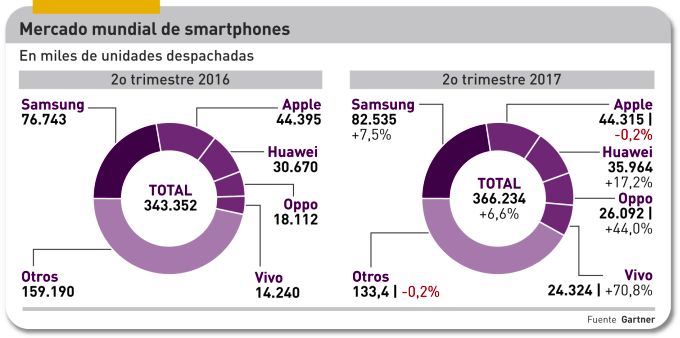

¿A quién creer? ¿Qué método se acerca más a la realidad estadística? Son preguntas pertinente porque, con pocas semanas de diferencia, una serie de análisis sobre el mercado mundial de smartphones arrojan resultados contradictorios. Empezando por las dos consultoras más conocidas: según IDC, el total de unidades despachadas ha bajado el 1,3% en el segundo trimestre con respecto a igual período de 2016; según Gartner, habría subido un 6,7%.

La brecha entre las dos fuentes no sería grave si la comparación se hace sobre el primer semestre: +5,5% (IDC) o +7,8% (Gartner). Dejando a un lado los porcentajes, el total de unidades consignado por IDC es inferior a los registros de Gartner. Hecha esta advertencia, el desglose por marcas y geografías ayuda a esclarecer las discrepancias.

Empezando por IDC – cuyos datos utiliza este blog para trazar su serie estadística – llama la atención que a un primer trimestre con crecimiento del 4,3%, haya segudo un segundo en el que los despachos bajan el 1,3% (o el 0,8% secuencial).

En rigor, no habría motivos para alarmarse. La propia consultora, en otro informe, pronostica que este año se despachará un total de 1.497,5 milllones de smartphones en todo el mundo, con un crecimiento del 1,7%, modesto pero coherente con factores que luego se verán. Para llegar, en un ejercicio prospectivo, a 1.730 millones en 2021, lo que significa que el crecimiento medio anual sería del 3,3%.

No parece atinado pensar que los 689 millones de unidades despachadas en los primeros seis meses sean un síntoma de flaqueza. Más bien se trataría del efecto de expectativas ante la inminencia de novedades. Para más complicación, hay que considerar los cambios de humor de la demanda en el mayor mercado, China, que tanto influyen sobre el ranking global de marcas.

Hay otro factor: contrariando el descenso general, las cinco marcas de cabeza han tenido saldos positivos: Samsung y Apple, primera y segunda, mantienen una línea estable de crecimiento casi plano. Una no gana cuota mientras la otra pierde algo de la suya. En cambio, las tres marcas que les siguen – Huawei, Oppo y Xiaomi, en este orden – registran aumentos espectaculares. El informe de IDC añade que las ´otras` reculan hasta una cuota conjunta que ya no es del 46% sino del 39%. Este sería, en opinión de sus analistas, una tendencia decisiva: «No es ningún secreto que este mercado presenta graves dificultades para que las compañías mantengan o eleven sus respectivas cuotas de mercado [mientras tanto, el precio medio, declinó más del 4% en 2016] por lo que algunos vendedores pagarán las consecuencias». Esta es una manera de sugerir que algunas de las marcas que alguna vez tuvieron peso global podrían desaparecer.

En cuanto al futuo inmediato, IDC espera dos trimestres positivos, que completarían un 2017 en alza. «Todas las miradas se concentran en los modelos estrella que llegarán en otoño; esperamos iniciativas de las principales marcas para promover sus nuevos modelos a través de una variedad de canales».

En estas circunstancias – siguiendo con IDC – Samsung retiene el liderazgo con una cuota del 23,3% (79,8 millones de unidades), que sólo son seis décimas más que un año antes. Los Galaxy S7 y S7+ han tenido un impacto positivo, pero el catálogo de la marca tiene otros puntos fuertes: las series A y J, de gamas media y baja. Para paliar el desgaste del interés en su modelo de bandera, confía en el relanzamiento de la familia Note tras un fiasco que, visto retrospectivamente, ha dañado sólo anecdóticamente su reputación.

Por su lado, Apple debería estar satisfecha con los 41,9 millones de iPhones despachados, que representan un crecimiento del 1.5%, gracias al cual retiene una cuota del 12%. Secuencialmente, ha perdido tres puntos de cuota, lo que puede explicarse fácilmente: muchos entusiastas viven intensamente la propaganda sobre un presunto «superciclo» que se abriría con la celebración del décimo aniversario del primer iPhone; es lógica su disposición a esperar un par de meses.

Sin embargo, apunta IDC que los iPhone 7 y 7 Plus se siguen vendiendo muy bien e incluso han ayudado a elevar un 2% el precio medio de la serie. Los que creen saber lo que se trama, fantasean con tres nuevos modelos del iPhone 8 seguidos de sendos 7S y 7S Plus, con los que el consumidor podría elegir entre diferentes puntos de precio.

Si se produjera esta ampliación del catálogo, sería una señal de que Apple toma nota de la amenaza que representa Huawei; con 38,5 millones de smartphones despachados, este sube a una cuota del 11,3% tras crecer al ritmo de 20% en lo que va de año. Su cartera de modelos está bien calculada con ese fin: P10, Mate y, como segunda marca, Honor. Liderar el mercado chino es fundamental [son 23 millones de unidades sobre los 38,5 millones globales de este fabricante] pero no colma la ambición de atrapar el segundo puesto: en varios mercados europeos roza esa posición, y en 2018 podría entrar por primera vez en el mercado estadounidense de la mano de AT&T.

Detrás vienen otras dos marcas chinas que aún no se han atrevido con los mercados occidentales: Oppo y Xiaomi. Oppo ha optado por expandirse en el sudeste asiático mediante acuerdos muy agresivos con operadores locales. Xiaomi ha vuelto tras un paréntesis al quinteto de cabeza, con un impresionante 58,9% de crecimiento. Es una pena que IDC no publique información del mismo nivel sobre otros fabricantes que solían estar en el candelero. Es interesante observar que IDC y Gartner no sólo discrepan en cuanto a la tendencia global sino también en el reparto de cuotas [por ejemplo, en las posiciones de Vivo y Xiaomi].

Por su parte, Strategy Analytics presenta cifras muy similares a las de IDC para el pelotón de vanguardia, pero discrepa en el total. Según esta consultora, en el segundo trimestre se despacharon 360,4 millones de smartphones, un 5,5% de incremento, mientras que IDC se queda en 341,6 millones (-1,3%). A pesar de la divergencia de casi 20 millones de unidades (!), ambas están de acuerdo sobre el resto de 2017. Neil Mawston, que dirige Strategy Analytics, escribe: «espero que el Galaxy Note 8 fortalecerá la posición de Samsung en los próximos meses [mientras que] el nuevo iPhone tendrá que ofrecer argumentos suficientes para impulsar las ventas en el último cuarto del año». Como se ha dicho, IDC se limita a pronosticar dos trimestres de crecimiento positivo, a la vez que advierte sobre el riesgo de confiar demasiado en los modelos de alta gama y no prestar atención a las líneas intermedias, que serían el auténtico motor del mercado.

Volviendo a Gartner, su informe trimestral presenta otro rasgo de interés: un desglose geográfico, en el que destaca un sorprendente descenso del 11,1% en los despachos de smartphones en China, contrarrestado por un fuerte crecimiento, del 31,6%, en el resto de la región Asia Pacífico. Una simple suma revela que entre las dos acumulan el 49,1% del mercado mundial.

Si se prefiere otra opinión, para eso está la de Canalys Research: calcula un incremento del 4% del mercado global en el segundo trimestre «a pesar de la flojera relativa de los mercados chino e indio». He aquí el mayor interés de su análisis. Entre abril y junio, el mercado chino – sostiene Canalys – que venía creciendo impetuosamente seis trimestres consecutivos – ha retrocedido un 3% [no el 11,1% que dice Gartner]. Huawei repite como líder en su país de origen, seguida de Oppo y Vivo, relegando a Apple a la cuarta posición, consiguiendo así frenar a Xiaomi.

El caso indio es singular, porque se le atribuye la capacidad de tomar el relevo en caso de desaceleración china. De hecho, los dos gigantes se han contraído el pasado trimestre; en el caso de India por primera vez: ha caído un 4% hasta 27 millones de smartphones. Con una peculiaridad que no se da en China: Samsung defiende su 25% de cuota del mercado indio a buena distancia de Xiaomi, gracias al éxito de la serie J, pero este no hubiera sido posible sin el halo de prestigio que la marca tiene gracias a sus modelos premium. En todo caso, vale la pena apuntar que cinco marcas chinas controlan más de la mitad del mercado indio.