El momento no podría ser más oportuno para interrogarse sobre la economía de las telecomunicaciones móviles en Europa: se ha reabierto el debate sobre la consolidación entre operadores y, al mismo tiempo, los más importantes de la Unión Europea vuelven a presionar a Bruselas para que los gigantes de Internet les compensen por el uso de las redes con las que se lucran. Por no mencionar la situación macroeconómica y el retroceso bursátil del sector. Tales son los temas que forman el contexto del muy documentado informe The Mobile Economy Europe 2022, que acaba de publicar la GSMA. A menos de seis meses del Mobile World Congress de Barcelona, es de agradecer todo lo promueva una reflexión.

Como cabía esperar de un informe elaborado bajo responsabilidad de la GSMA, buena parte del texto entona la alabanza al importante papel que las redes móviles, con las 5G en primer plano, tienen en la recuperación y la transformación de la economía europeas, así como de su íntima relación con las políticas de sostenibilidad. En consecuencia, exhorta a las autoridades de la UE a acelerar programas como la Década Digital, aprobado en 2021, y aprovechar los fondos NextGen para que los gobierno, junto con la industria, desarrollen incentivos para mejorar la conectividad.

Obviamente, lo fundamental del informe es el diagnóstico, expuesto con prolijidad. Como tono general, no comparte el optimismo forzado de otros análisis de otras fuentes de la industria. Sostiene que 5G, puntal de esas políticas, está despegando, pero muy lentamente, sin haber alcanzado la velocidad de crucero que se esperaba para estas fechas. Destaca que se han desplegado servicios comerciales sobre estas redes en casi todos los países europeos y que casi dos tercios de los operadores de la región ya operan redes 5G. Pero el impulso, puntualiza, no es mérito de las autoridades sino de la disponibilidad de dispositivos y de las campañas de marketing de los operadores.

Este panorama se traduce en que Europa va retrasada si se la compara con Corea del Sur, Japón y Estados Unidos (y con China, que se nombra de pasada). Como muestra, asegura que en 2025 los países europeos con ratios de adopción de 5G más altas, Reino Unido (61%) y Alemania (59%), todavía estarán por detrás de Corea del Sur (73%) y de Japón y Estados Unidos (ambos con un 68%).

Sintomáticamente, Europa sigue anclada en su lealtad a las redes 4G, que representaban el 75% de las conexiones en 2021 y en 2025 cruzarán el ecuador con el 52% del total. Pero, si se mide el avance de la cobertura, en 2025 casi una tercera parte de la población seguirá sin poder disfrutar de 5G. Muy lejos, por cierto, del 2% de usuarios coreanos y norteamericanos.

El problema de fondo es – advierte el informe – que “el mercado total al que se pueden dirigir los operadores de la región se está acercando al punto de saturación”. En 2021, el 86% de la población europea estaba abonada a algún servicio móvil, de lo que se desprende que los operadores van a tener muchas dificultades para atraer nuevos clientes, con el resultado de que los abonados a 5G sólo subirían un punto porcentual. Implícitamente, el riesgo que esto supone es eternizar las guerras de tarifa sobre una tecnología de la que podía esperarse lo contrario.

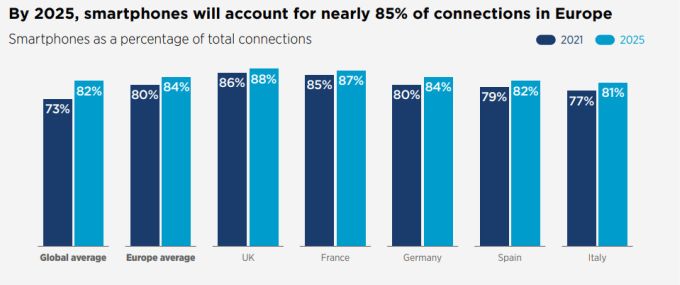

Contra lo que podría suponerse, las cosas no mejoran cuando se analiza la evolución del uso de Internet móvil. El número total en Europa era de 433 millones de usuarios el año pasado y se espera que suba a 453 millones en 2025. Traducido en porcentajes, quiere decir que a finales de 2021 el índice de penetración se situaba en el 70%, pero sólo crecerá tres puntos hasta el 82% en 2025. Entre los principales mercados no se observan diferencias significativas: España pasará del 79% al 82% en ese período.

La confianza en que mejoren estos datos reposa en los países del Este, con unos índices de penetración más bajos y que, supone la GSMA, van a registrar las tasas de crecimiento de abonados más rápidas hasta 2025.

Los autores ponen de relieve que la adopción de smartphones se está incrementando: a finales de 2021 cuatro de cada cinco conexiones móviles en Europa correspondían a teléfonos inteligentes, aunque con grandes diferencias entre países, de lo que se puede extraer una de las principales conclusiones a las que quiere llegar la GSMA: como el número de smartphones va a aumentar y lo mismo ocurrirá con el uso de aplicaciones que consumen más ancho de banda, el tráfico de datos se va a triplicar… y 5G es la única tecnología capaz de soportar estos incrementos.

Creen las cabezas pensantes de la asociación que es condición innegociable la creación de una situación adecuada para estimular la inversión privada en infraestructuras, modernización de las redes e innovación digital. Por esto exigen a las autoridades europeas que colaboren con el sector privado en el avance hacia unas redes de próxima generación que, en esta línea de pensamiento, serán la columna vertebral de la recuperación económica de Europa.

Cuanto más se avanza en la lectura del informe, se asienta la impresión de que la GSMA reprocha pasividad por parte de los gobiernos ante la oportunidad que representa la implantación de redes móviles de última generación. Por consiguiente, les pone una lista de tareas que considera imprescindibles, entre las que incluye un replanteamiento de la política de competencia y una aplicación armonizada para que merezca el esfuerzo de invertir y hacer negocio en Europa. Reclama asignar equitativamente los costes del tráfico de la red a sus principales vehículos (aunque no los menciona, es por demás evidente que se refiere a los Google/Alphabet y Facebook/Meta de este mundo) así como ajustar el marco normativo para que la economía de los datos prospere. Asimismo, considera indispensable la aplicación de condiciones justas en la concesión de licencias de espectro, evitando tasas excesivas y duraciones cortas de las licencias.

Para justificar esos argumentos, la GSMA aporta cifras: en 2021, las tecnologías y servicios móviles generaron un 4,5% del PIB europeo, una contribución estimada en 760.000 millones de euros de valor añadido. Por otra parte, el sector contribuyó a crear aproximadamente 2,6 millones de puestos de trabajo directos e indirectos y elevó la recaudación tributaria en alrededor de 109.000 millones de euros. Con la implantación de 5G, estos números no pararán de crecer hasta 2030.

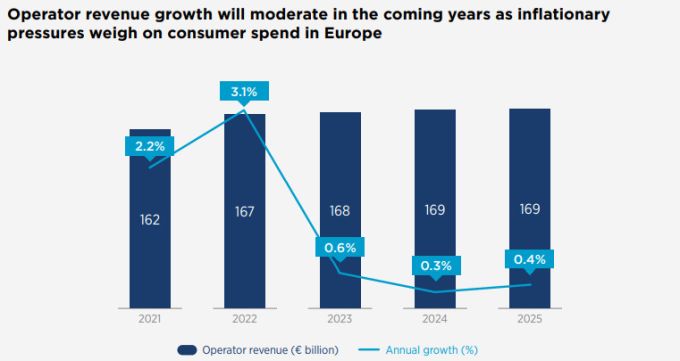

Naturalmente, la GSMA se debe a sus socios. Juntar a la práctica totalidad de los operadores del mundo [actualmente la preside José María Álvarez-Pallete, presidente de Telefónica] otorga a la asociación capacidad de ejercer presión colectiva sobre los gobiernos. El informe exculpa a los operadores que, pese a las dificultades, destinan recursos a la expansión y modernización de sus infraestructuras. Sus ingresos, que sumaron 162.000 millones de euros en 2021, subirán sólo a 169.000 millones en 2025; no obstante, durante este período van a dedicar 109.000 millones a capex. La conclusión de la GSMA es que la inacción gubernamental está provocando que no se avance en el desarrollo de 5G con la velocidad deseable.

El informe apunta otro problema para los operadores, el mantenimiento y estandarización del equipamiento heredado. Se está ralentizando, lo que puede dar lugar a que se produzcan cortes inopinados en las redes 2G y 3G supervivientes, además de suponer problemas de seguridad. En esto, las compañías no pueden actuar por sí solas – afirma taxativamente – sin colaboración de las autoridades para facilitar una transición ordenada.

Esta realidad se refleja en el gráfico siguiente. La relación entre el capex de los operadores europeos y sus ingresos debería estabilizarse en los próximos años, después de los niveles alcanzados a la salida de la crisis sanitaria.

Un apartado, calificado de preocupante, contrasta la trayectoria estable de los ingresos los ingresos con el descenso en la capacidad de gasto de los consumidores, reducida por la inflación sobrevenida, que pasa a ser un elemento central en la economía del sector.

En junio de este año, 208 operadores móviles en 79 mercados de todo el mundo habían lanzado servicios comerciales de 5G. Entre ellos, 108 operadores en 34 mercados europeos. A esta tendencia han contribuido la recuperación económica tras la pandemia, el aumento de la venta de smartphones 5G y, desde luego, el esfuerzo de marketing de los operadores, así como la ampliación de la cobertura a zonas previamente desatendidas.

Sin embargo, a pesar de este impulso, Europa sigue a la zaga de las regiones punteras en cuando a la intención de los consumidores de pasarse a 5G. Hay varios factores que influyen, entre ellos la satisfacción de los usuarios con las redes existentes, que hace más lenta su migración de 4G a 5G comparada con los ritmos de países punteros como China, Estados Unidos y Corea del Sur. La asociación confía en que el aumento de la cobertura y el mayor número de smartphones 5G disponibles y por consiguiente precios más asequibles, acabarán acelerando la demanda.

Otro punto clave sería el desarrollo y extensión de lo que se conoce como 5G Autónomo o 5G Stand Alone. Señala el estudio que los despliegues con 5G SA se han acelerado: en abril de este año, 25 operadores en 18 países habían lanzado servicios comerciales con esta variante del estándar 5G, pero sólo tres de los dieciocho son europeos: Finlandia, Alemania e Italia. A juicio de la GSMA es relevante que 5G SA se extienda: permitirá el acceso a una arquitectura de red simplificada, estimula las comunicaciones de tipo máquina (MMTC) y hace posible dar soporte más fiable y de baja latencia. De esto debería desprenderse un recorte de costes para los operadores.

De todos modos, la GSMA diferencia entre dos tipos de cliente. Por un lado, los servicios al consumidor son los que más contribuyen a los ingresos, pero los servicios a empresas proporcionan el crecimiento. Por esta razón, los operadores se orientan cada vez más a cortejar sectores verticales.

Si se combinan los ingredientes enumerados – reducción de ingresos, lentitud en la adopción e insuficiencia de apoyos institucionales – es fácil entender por qué los operadores están abrazando nuevos modelos de negocio y tratan de diversificar sus fuentes de ingresos. El informe de la GSMA señala que las inversiones en redes han seguido aumentando para satisfacer los requisitos crecientes de rendimiento y capacidad. Esto, que en principio supone una desventaja, es considerado como una apertura de oportunidades de monetización.

Lo que lleva directamente a un asunto candente, el desplazamiento constante de valor desde los operadores hacia los actores de Internet que han sabido coger ventaja y construir nuevos modelos de entrega de servicios. En este contexto se reproduce la queja recurrente – siempre desoída – de que pese al aumento de los negocios de Internet, sus beneficios no recaen sobre los operadores que soportan la financiación de las infraestructuras de las que se benefician los conocidos de siempre.