Los productos de Quest Software carecen de ese glamour que acompaña esas noticias tan amenas sobre aplicaciones móviles. El middleware no tiene morbo, pero es vital para los sistemas sistemas de información de las empresas, y ahí está el atractivo que ha llevado a Dell a presentar una oferta de compra por 2.400 millones de dólares. La transacción se inscribe es una escalada en la concentración de la industria del software: tanto Dell como Quest han comprado varias compañías menores en los últimos meses. Para Dell, forma parte de una estrategia de transformación, y profunda, y por su cuantía es la segunda adquisición de su historia tras la absorción de Perot Systems.

La diferencia de tamaño entre Dell y Quest puede ser engañosa. Claro está que la compradora excede de lejos los ingresos de su presa [62.071 millones de dólares contra 857 millones] pero el total de Quest duplica los ingresos de software de Dell, por lo que su integración permitirá a esta superar los 1.200 millones de dólares en este capítulo.

Los primeros rumores empezaron cuando, tras retirar la empresa de cotización en bolsa, el consejo de Quest aceptó en principio la oferta de un fondo de inversión por 2.000 millones de dólares – que fue entendida como una fase transitoria en espera de un “tapado”. Ya en aquellas semanas de marzo se mencionó a Dell, pero es comprensible que esta no quisiera salir a escena antes de tiempo, por temor a desencadenar otra puja como la que en 2010 perdió ante HP, que acabó pagando muy cara la compra de 3Par.

¿A qué se debe, en este caso, el interés de Dell? A que le permite seguir modificando su perfil de vendedor de PC – y secundariamente de otro hardware – para internarse en el software y los servicios, que todavía aportan una proporción muy baja de sus ingresos. Es la estrategia que trazó Michael Dell cuando retomó las riendas de la empresa que lleva su apellido.

Como es evidente, Dell no tiene ningún plan de abandonar su posición en el mercado de PC, en el que ha facturado 14.000 millones de dólares el último ejercicio, pero gradualmente irá elevando el peso de otras áreas de actividad, para lo que continuará su política de adquisiciones. Desde 2008 ha hecho 18 compras por un valor total de 10.800 millones, y según su CFO esas incorporaciones han facturado colectivamente 9.300 millones en los últimos tres años.

El software es una de esas áreas de crecimiento preferente para Dell. Recientemente, fichó para dirigir ese área a un veterano de la industria, John Swainson, quien hasta hace poco fue el CEO de la compañía CA. La compra de Quest aportará a Dell una clientela formada por más de 100.000 empresas, un canal de 4.000 partners y una plantilla de 1.300 desarrolladores de software. Pero, sobre todas las cosas, una cartera de productos que Swainson califica de “complementaria para ofrecer soluciones completas a los clientes”.

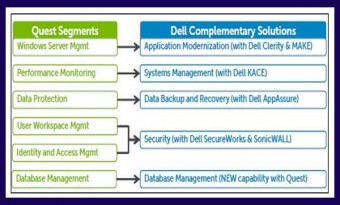

Otros ejemplos de complementariedad se han citado, como las herramientas de gestión de servidores bajo Windows, que engarzan con otras adquisiciones recientes de Dell, o las de modernización de aplicaciones, que se combinarán con las de Clerity y Make Technologies – cuya compra anunció en abril – y las de gestión de identidades y gestión de acceso (un capítulo importante en el catálogo de Quest), coherentes con SonicWall y SecureWorks, ambas de Dell.

Por otro lado, Quest soporta entornos de virtualización heterogéneos en todas las plataformas, y sus compras del año pasado en materia de virtual desktop se conjugarán con la absorción de Wyse por Dell. Todo encaja. El director financiero de la compradora, Brian Gladden, ha subrayado que más de la mitad de los ingresos de Quest corresponden a mantenimiento y licencias recurrentes.

Tan bien encajan las piezas que ya se menciona el nombre de Dell como eventual candidata a apoderarse de al menos una parte de BMC Software, que ha recibido y en principio ha rechazado, la oferta de un fondo que posee el 6,5% de sus acciones. Los oferentes opinan que la acción de BMC está infravalorada por la lentitud en sumarse a la corriente de software como servicio. Lo cierto es que los ingresos de la compañía han descendido un 12% en su último ejercicio, por lo que una oferta bien estructurada podría ser escuchada por una parte de los accionistas. Si así ocurriera, Dell estaría atenta a la disputa, aunque su eventual interés excluiría los activos de BMC relacionados con entornos mainframe. En esa supuesta intención podría cruzarse Oracle, que no tiene una cartera importante de herramientas de gestión de servidores.