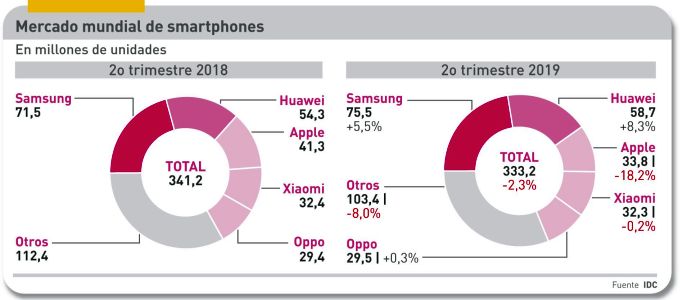

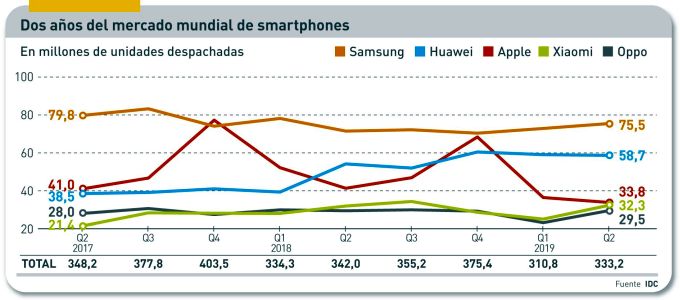

En el gráfico superior salta a la vista un descenso del 2,3% en los despachos de smartphones del segundo trimestre. Lo que no se ve es más estructural: un mercado que se va pareciendo cada vez más al de PC en dos aspectos cruciales. El primero es la consolidación: las cinco primeras marcas de smartphones venden el 69% de las unidades (y las diez primeras, el 87%). En segundo lugar, la rotación se ralentiza debido a que los consumidores postergan la renovación del dispositivo en uso. Una vez decantadas, las cifras, muestran una tendencia clara a la baja; la última vez que IDC cantó crecimiento fue en marzo de 2017. Y sin expectativas de mejora: el segundo semestre tendrá signo negativo.

Gartner (no IDC) pronostica que el año se cerrará con una caída del 3,8%. Pero, antes de seguir adelante con las cifras, corresponde desmentir que el segundo trimestre haya sido un reflejo del veto de la administración Trump contra Huawei (oficializado el 15 de mayo) aunque algún impacto ha ejercido sobre la cadena de suministro global de la industria. Lo sensato es suponer que las cifras del tercer trimestre sí van a registrar sus efectos.

Los fabricantes tienen que poner buena cara al mal tiempo. Este miércoles, Samsung presentaba en Nueva York su nuevo Note 10, al que seguirá en septiembre la versión corregida del Galaxy Fold. Cuando todavía está fresco el lanzamiento del Galaxy 10, con recorrido por delante, la compañía coreana acumulará en cuestión de meses tres modelos de la categoría premium, los de más de 800 euros de precio final. Lo hace pese a ser consciente de que la mayor parte de la demanda se inclina por los modelos de gama media, como los suyos de la serie A, a los que debe buena parte de la subida del trimestre.

¿Es un buen momento para seguir una estrategia dual gama alta/gama media? El tiempo lo dirá, porque Samsung no juega sola: de los tres líderes, Huawei tendrá que modular su ambición – y quizá su catálogo – mientras que a Apple se le han bajado los humos. Por detrás, presiona un pelotón de marcas (todas chinas) que se abren paso en los mercados occidentales. Cabe por tanto preguntarse si la puesta en servicio de las nuevas redes 5G puede ser un incentivo a la demanda de smartphones equipados para ellas. Y quien saldría beneficiado, algo que dista de estar claro en este momento.

La verdad es que, salvo un puñado de países, los despliegues de 5G son todavía tímidos y concentrados en un segmento de la población, por lo que los fabricantes tienen que ajustarse al ritmo que marcan los operadores. Según la consultora Canalys, este año se venderán 13 millones de teléfonos 5G [una cantidad modesta en espera del despegue chino] y en 2020 se elevarán a 164 millones. Por cierto, 5G traerá alzas de tarifas y un plus de precio que la industria tendrá que justificar ante los consumidores ofreciéndoles una sustancial mejora de prestaciones (la consabida experiencia de usuario).

Con estos elementos, Gerrit Schneemann, analista de IHS Markit, hace un diagnóstico severo de la situación del mercado: “los nuevos dispositivos son demasiado caros y los de la generación anterior no han bajado de precio lo suficiente como para estimular la demanda”.

El 2,3% de caída del mercado – otras consultoras publican estimaciones peores – se desglosa geográficamente de manera dispar. En Estados Unidos y Europa la demanda sigue cayendo; también en China (aunque el desastre del cuarto trimestre de 2018 es agua pasada). Los mercados de la región APAC han registrado cifras decentes, particularmente fuerte en India y en países del Sudeste asiático. De modo que puede decirse que la clave de los próximos meses se habrá desplazado hacia el Este.

En el análisis por marcas, Samsung se ha afirmado en lo alto del ranking, con 75,5 millones de unidades y un 22,7% de cuota. Gracias a un crecimiento del 5,5% que, como queda dicho, obedece fundamentalmente al éxito de sus modelos A50 y A70. No obstante, mantener la lealtad de los usuarios afines es lo más importante en estas circunstancias, lo que explica la secuencia de lanzamientos Premium, pieza clave de su estrategia de liderazgo.

Por su lado, Huawei ha aguantado bien el tipo en el segundo trimestre, con 58,7 millones de unidades y un crecimiento del 8,3%, pero aún no puede decirse que haya superado el mal trago ni que su objetivo de encaramarse al primer puesto esté próximo. Un síntoma es su descenso leve (-0,6%) con respecto al trimestre anterior. Hay motivos para dudar de que su volumen y cuota sean satisfactorias en el tercer trimestre.

Quiere decirse que la marca china ya no es una amenaza tangible para Samsung, pero no parece probable que pierda el segundo puesto del ranking, que conquistó en 2018. En este punto hay que señalar que el 62% (36,4 millones de unidades) del total despachado en el mundo corresponde a China, compensando las pérdidas que habrá sufrido en otros mercados. La incertidumbre prevalece en Europa y América Latina, mercados más sensibles a los mensajes de Washington DC.

Sin duda, el caso de Apple daría para mucha literatura. Su caída ha sido dolorosa: -18,2%, pero puede argumentar, no sin razón, que cuando se considera la base instalada, esta sigue creciendo y esto es lo que realmente importa para su transición hacia los servicios. La marca ha sido especialmente agresiva en sus ofertas promocionales – reacondicionamiento de móviles anteriores – pero tiene por delante dos retos: el precio disuasorio de sus últimos modelos X y XR, y la insuficiente elasticidad de los precedentes que siguen circulando.

No es este el lugar ni el momento adecuado para discutir la estrategia corporativa de Apple. Durante años, su narrativa ha girado en torno al iPhone como producto hegemónico, responsable del 70% de los ingresos de la compañía (Q1 de 2018), pero en junio de este año la proporción había descendido a sólo el 48,3% [no está tan mal: son 26.000 millones de dólares]. Se comprueba así que la monetización de los servicios ha hecho posible que la debilidad del iPhone resulte compatible con el aumento del 1% en la facturación total.

El cuarto competidor del ranking, pisando los talones a Apple, es Xiaomi (32,3 millones de smartphones), cuyo lugar en el mercado mundial se ha estabilizado, pero las cosas serían de otro color sin la penetración de la marca en India. Y en China, aunque los avances de Huawei se ha producido básicamente a expensas de Xiaomi.

China e India, precisamente, han sido clave para Oppo, que en esos países recoge casi tres cuartas partes de sus ventas. Convencida tal vez de que puede sacar partido de las dificultades de Huawei, este fabricante se está lanzando audazmente en Europa jugando con las dos gamas de modelos. Y asi sólo queda esperar que en octubre se conozcan las cifras del tercer trimestre: nadie espera que sean alegres.