Pocos los quieren y todos los necesitan. No es una adivinanza: son los bancos. Por esta razón, lo más inteligente es aprender a transar con ellos al menor coste de adrenalina posible. El estudio Youbiquity Finance 2014 aporta una buena dosis de información sobre cómo conseguirlo. Sus patrocinadores, BT Global Services y Avaya, avalan una prolija radiografía de la imagen que los clientes tienen de sus entidades financieras y de lo que esperan de ellas en el futuro cercano. La irrupción de ´lo` digital es imparable, como lo es la evolución hacia un nuevo tipo de sucursal, adaptada a la fórmula omnicanal. El sector bancario se mueve, inexorablemente, hacia un modelo sin oficinas. O casi.

«Estamos reinventándonos desde un banco analógico, eficiente y rentable del siglo XX hacia una casa digital del siglo XXI basada en el conocimiento». Así de rotundo se manifestó Francisco González, presidente del BBVA, en un curso de la Universidad Internacional Menéndez Pelayo, el pasado mes de junio. Si el máximo representante de una de los veinte bancos más importantes del mundo asegura que ese es el camino, habrá que pensar que la tendencia es universal. Otra cosa es cómo hacerla realidad.

Durante los cinco últimos años, los bancos y cajas de ahorro en España cerraron más de 12.100 oficinas, según datos del Banco de España. Y sólo en el pasado ejercicio se esfumaron 4.400, una cifra récord hasta la fecha. ¿Es una señal de la evolución que viene, sin marcha atrás? Así es, indudablemente, pero junto a otras muchas actuaciones.

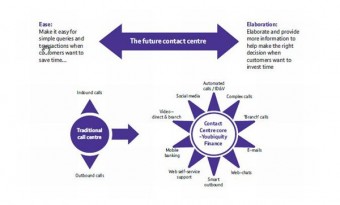

El modelo proverbial de distribución por oficinas a la calle (mucha transacción, mucho caramelo, pero escasa interacción tecnológica con el cliente) no es sostenible, y la mayoría de los estudios publicados sobre el tema confirman su incapacidad para cumplir con las máximas de eficiencia del negocio y de fidelización de la clientela. Bueno, al menos esto vale para los clientes 2.0, 3.0… o como quiera los llamen los especialistas del marketing bancario. Se trata de esos individuos conectados, que comienzan a relacionarse desde su despacho, coche o sofá, que se mueve como pez en el agua en las redes sociales, y que desea todo menos perder el tiempo abriendo una cuenta presencial, pero quisiera poder adquirir servicios y productos financieros con la misma facilidad con la que compra música o un libro online.

Esta es la banca del futuro. Lo dice el estudio conjunto de BT Global Services y Avaya, que en la edición correspondiente a este año muestra muchas cifras – destiladas a partir de 2.000 entrevistas a clientes de banca, entre ellos 500 en España – que anticipan tales cambios.

El informe pone de manifiesto que los españoles están cambiando la forma en que contactan con sus bancos y aseguradoras. Con respecto a los datos obtenidos en una investigación similar que ambas compañías promovieron hace dos años, el número de canales utilizados para ponerse en contacto con aquellos ha crecido un 50%: en 2012, los consumidores usaban un promedio de 4,5 canales diferentes, tales como acudir a la sucursal, teléfono, aplicación móvil, página web, cajero automático, redes sociales y correo postal, mientras que el informe correspondiente a este año revela que la media ha subido a 6,7 canales.

En este sentido, son espectaculares las cifras referidas a comunicaciones móviles. En España, el 71% de las personas se conecta a través de sus smartphones con sus entidades financieras, y el número que utiliza aplicaciones móviles ha pasado del 10% al 34% en los últimos dos años [dicho sea de paso: especialmente a través de Android]

Las redes sociales también han aumentado su popularidad como canal de contacto. El estudio muestra que el número de personas que utiliza Facebook para interactuar se ha incrementado desde el 3% de hace dos años, al 8% de 2014. Además, el 25% de los clientes asegura que le gustaría tratar con sus entidades financieras vía redes sociales y un 24% hacerlo a través de Twitter.

Por supuesto, la innovación en las sucursales también es importante para los consumidores españoles, con un 67% que asegura que el acceso Wi-Fi gratuito haría a las oficinas más atractivas, mientras que un 49% valoraría positivamente la posibilidad de poder contar con acceso a un ordenador dentro de la sucursal.

El 67% de los clientes adquiere más productos o servicios de los proveedores que les facilitan la materialización de negocios (por encima del 35% de 2012) y el 64% asegura que utilizan las capacidades de autoservicio para efectuar transacciones sencillas. El coste de una interacción con un cliente a través del autoservicio puede ser de tan solo una décima parte de lo que le costaría al banco una consulta telefónica normal.

Por tanto, esto liberaría los presupuestos de las compañías, que tendrían más recursos para invertir en mejorar la experiencia global del cliente. Pero la encuesta también sugiere que los proveedores financieros deben intentar alcanzar un equilibrio en la forma en que utilizan esta tecnología. El 61% de las personas cree que los bancos, cajas y aseguradoras se han centrado demasiado en los servicios de automatización y el 45% piensa que estos son demasiado impersonales.

Muchos prefieren hacer sus transacciones sin necesidad de dirigirse a la sucursal, pero en ocasiones necesitan el respaldo de un profesional que les ofrezca la ayuda necesaria. En el estudio se pone de manifiesto esta tendencia, que marca la próxima generación de servicios financieros diseñados para ofrecer experiencias más ricas a los clientes, pero asistiéndoles cuando lo pidan. Por ejemplo, el 55% de los usuarios piden apps bancarias que faciliten la posibilidad de chatear o hablar con el banco en cualquier momento.

Mejor si este proceso de soporte lo realiza una persona en la sucursal del cliente y no en un call center, que sigue siendo el sistema de interacción que concita mayor número de opiniones negativas. Del estudio surge una idea: el 73% de los españoles cree que los centros de contacto mejorarían con la utilización de sistemas de biometría de voz que permitirían su identificación sin necesidad de proporcionar datos personales.

El 51% de los usuarios consultados para el estudio apreciaría que el servicio facilitase hablar con la persona adecuada, el 59% piensa que tratarán de venderle algo en el transcurso de la llamada, el 54% que no se producirá ningún intento por conocerle, el 34% que no habrá personal adecuado o disponible para atenderle en lo que desea, el 33% que no podrá hablar con la persona más indicada o que tendrán que preguntar a un superior, el 25% que acabará discutiendo con ellos y, finalmente, sólo un 20% opina que la experiencia será positiva.

Con todo, y a pesar del crecimiento en el uso de canales digitales, lo cierto es que la gente desea seguir manteniendo un contacto humano con el personal de oficinas. Cuatro de cada cinco personas visitaron una oficina en el año anterior a ser entrevistado. Y casi la mitad (48%) manifiesta que tener un enlace definido para correo electrónico o llamada telefónica les ayudaría a tener una relación más cálida con sus proveedores.

Los responsables de estas entidades señalan que las sucursales bancarias no desaparecerán, pero tendrán que adaptarse a las nuevas tecnologías y canales de comunicación con sus clientes. Sin duda seguirá siendo necesaria pero no como un sitio donde ir, sino como un lugar donde interactuar.

Existe tecnología para ello. La aparición del vídeo como un nuevo canal de contacto también podría ayudar a las entidades financieras a proporcionar ese toque humano en la nueva era digital. El medio está siendo utilizado cada vez con más frecuencia: un 7% de consumidores han contactado por este canal en 2014 (frente al 1% del anterior estudio). La mitad de los encuestados afirma que el vídeo les ayudaría a crear una relación de confianza y una cifra similar que contribuiría a mejorar la relación con sus proveedores.

A pesar de todo lo dicho, el principal problema al que se enfrentan los bancos es la propia desconfianza de sus clientes. Según el estudio, más de la mitad de los españoles, el 55% exactamente, no confía en la honestidad de sus proveedores financieros, frente al 22% de los franceses o el 66% de los británicos. Sin duda, las preferentes y los escándalos financieros han tenido gran parte de culpa del desapego por los gestores de sus ahorros e inversiones. Pero de esto no se ocupa el estudio.

[informe de Lola Sánchez]