Ahora que todos hablan de “consumerización” de las TI, comparece Leo Apotheker y dice: “la velocidad de cambio en el mercado se acelera y el paisaje competitivo se hace más complejo, especialmente en los PC […] Para ser el primero del mercado mundial, nuestro negocio de PC necesita más flexibilidad y agilidad, esta es la dirección que marcan los usuarios”. Dicho esto, el CEO de HP confirma que la empresa «explora» el abandono de su negocio de PC. Diez años después de la controvertida compra de Compaq, Apotheker está decidido a tirar la toalla, para culminar un giro estratégico que amputará a la compañía de una tercera parte de sus ingresos.

Un claro fracaso de las ventas de la tableta TouchPad ha sido el desencadenante, según ha explicado Cathy Lesjak, directora financiera: “nuestra intención era solidificar WebOS como la segunda plataforma en el mercado de los tablets, pero no hemos sido capaces de alcanzar ese objetivo […] ha quedado claro que la paridad de precio no basta para generar demanda; rebajar el TouchPad en 100 dólares sólo ha incrementado las pérdidas. Tenemos que alinear nuestras previsiones con la realidad del mercado, en lugar de seguir invirtiendo durante uno o dos años sin una clara esperanza de retorno”. En números: las pérdidas de esa iniciativa han sido de 332 millones, superando la inversión de 256 millones durante este año fiscal. Ahora, HP se tomará tiempo – un máximo de doce meses – para encontrar un salida. Realmente, no ha sido del todo una sorpresa. Con frecuencia se ha sostenido que la división Personal Systems Group (PSG) era una rémora, y que desprenderse de ella liberaría energías para avanzar en los negocios vitales para la transformación de HP, que hoy son el software y el cloud computing.

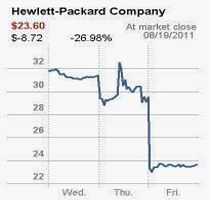

Sería vano preguntarse por qué Apotheker eligió para comunicarlo el día de presentación de resultados trimestrales – mediocres, pero mejores de lo previsto – en el que tenía otro anuncio de relieve, la oferta de compra por la británica Autonomy, alineado con el objetivo estratégico que predica. Si el directivo alemán, que no acaba de caer bien en Wall Street, pretendía enviar un mensaje positivo a los inversores, ha conseguido lo contrario: una caída de la acción hasta su nivel más bajo de los últimos seis años. O sea, una vuelta a aquellos complicados meses que precedieron la defenestración de Carly Fiorina, en febrero de 2005.

Sería vano preguntarse por qué Apotheker eligió para comunicarlo el día de presentación de resultados trimestrales – mediocres, pero mejores de lo previsto – en el que tenía otro anuncio de relieve, la oferta de compra por la británica Autonomy, alineado con el objetivo estratégico que predica. Si el directivo alemán, que no acaba de caer bien en Wall Street, pretendía enviar un mensaje positivo a los inversores, ha conseguido lo contrario: una caída de la acción hasta su nivel más bajo de los últimos seis años. O sea, una vuelta a aquellos complicados meses que precedieron la defenestración de Carly Fiorina, en febrero de 2005.

Con o sin sorpresa, lo insólito de la decisión reside en que HP no es un competidor secundario, que pueda salir discretamente por una puerta trasera. Es el líder del mercado del que quiere retirarse, lo que significa dejar en situación precaria una cuota relevante – del 17,5% en el mundo, 25,1% en Europa, 31,9% en España – que de inmediato van a asaltar sus adversarios. El plazo de incertidumbre no ayuda a preservar la lealtad de los usuarios ni, lo que puede ser aún peor, la del canal de distribución, al que de hecho se está invitando a liquidar inventarios y buscar alternativas.

En 2002, cuando Carly Fiorina, a la sazón CEO de HP, concretó la compra de Compaq por 25.000 millones de dólares, la lógica de la operación era simple: la absorción del número 2 por el número 3 creaba un nuevo número 1, que por entonces era Dell. Claro está que el PC estaba en auge, aunque extraerle rentabilidad exigía escala [esa fue la razón por la que IBM vendió aquel año a Lenovo su división de sistemas personales]. Tuvo Fiorina que afrontar la resistencia de connotados accionistas, pero al final se salió con la suya, con el argumento de que un papel dominante en los PC abriría las puertas para el resto de los negocios de la compañía. Al cabo de cinco años, Fiorina se hundió definitivamente por no haber sabido traducir aquella apuesta en beneficios.

En los cinco años siguientes, su sucesor Mark Hurd no sólo respetó la herencia, sino que le imprimió eficiencia; la demanda colaboró para cuadrar las cuentas de la división. Pero las cosas se torcieron con la llegada de la crisis: en el segundo trimestre de 2009, PSG tocó fondo en ingresos y margen operativo. Antes de salir con escarnio, Hurd dejó encaminada la compra de Palm, cuya dote incluía un nuevo sistema operativo que debería ser clave para distanciarse de Windows.

Si todo el problema fuera WebOS, bastaría con reconocer el error (imputable a Hurd, por cierto) y revalidar la vieja alianza con Microsoft, sin necesidad de echar por la borda toda una división, que hasta ahora ha sido rentable sin distraer capital (Lesjak sugiere otra cosa). Pero en la agenda de Apotheker está escrito que hay que deshacerse de ese legado, pese a que hace sólo cinco meses prometía integrarlo en lo que llama la transformación de HP. Al menos verbalmente, llegó al extremo de afirmar, el 14 de marzo, que aunque WebOS ha sido concebido originalmente para smartphones y tablets, operavivo articularía en el futuro toda la gama de dispositivos personales de la marca. La drástica caída de la demanda podría haber precipitado el cambio, y como una decisión de este calibre no se toma a solas, hay que suponer que presentó al consejo hechos convincentes.

A partir de ahora, como hipótesis, HP tendría dos opciones sobre la mesa. Una: segregar la división de sistemas personales como empresa separada, sacarla a bolsa y conservar una parte del capital para asegurar la continuidad de la marca, pero la situación actual no parece idónea para esta fórmula. Algo parecido hizo en 1999 al separar su división de instrumentación para crear Agilent [con la diferencia de que era un buen negocio que no encajaba en los planes del grupo]. La segunda salida sería encontrar un comprador entre sus competidores; descartando a Dell, cada día más alejada de su vocación original, cualquier presunto candidato sería asiático. Así, tal vez tenga algún sentido el raro hecho de que al vicepresidente a cargo de esta perturbada división, Todd Bradley, se confiara recientemente la responsabilidad de las relaciones de HP con China. Queda por analizar la compra de Autonomy, pero esto merece otro post, otro día.