No se puede pedir más concisión: «En el entorno actual, para acelerar la ejecución de su estrategia, la compañía, el consejo de administración ha decidido que es el momento de que un nuevo líder dirija la próxima fase del desarrollo de Ericsson». En estas 36 palabras estereotipadas, a Leif Johansson, chairman de Ericsson, Lei Johansson, se le ha escapado una dosis de hipocresía. Porque ha sido el consejo el que ha avalado la estrategia que ha ejecutado Hans Vestberg, destituído el lunes como CEO de la compañía sueca, puesto que ocupaba desde hace siete años y medio.

El relevo de Vestberg era un clamor en la prensa sueca desde hace meses, propulsado por grupos de accionistas que han visto caer una cuarta parte el valor de sus títulos desde enero. Johansson y el resto de los consejeros han cedido finalmente a las presiones, sin explicitar más ideas que otra ronda de reducción de costes ya propuesta por el CEO saliente. Tienen ahora por delante la búsqueda de un sucesor.

Vestberg ha caído porque no supo encontrar la fórmula de adaptación a un mercado en severo declive. O sólo encontró una, proceder a sucesivos recortes de plantilla, a la vez que buscaba nuevos negocios. Todo ha sido insuficiente. Las tendencias negativas se han intensificado – explicaba el todavía CEO en su última conferencia con analistas – con especial virulencia en los países que atraviesan una situación macroeconómica difícil, más un desorden cambiario que reduce su capacidad de invertir en infraestructura. De hecho, en diez de las once regiones en que está organizada, Ericsson ha visto retroceder sus ventas; sólo el sudeste asiático, donde se están reemplazando las redes 2G y 3G por 4G, arroja resultados positivos.

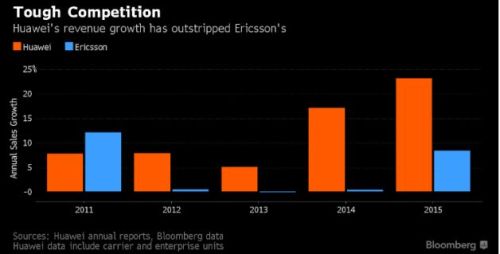

Pocos días antes de perder el puesto, Vestager anunciaba una bajada del del 11% en sus ventas y del 22% en su resultados operativo del segundo trimestre. Para más escarnio, el mismo día en que se anunciaba su destitución, Huawei informaba de un aumento del 40% en sus ventas de la primera mitad del año. Nokia, el otro competidor, en una situación muy diferente tras la fusión con Alcatel Lucent, presentará los suyos la semana próxima.

A efectos de comparación, no sé si valdrá como excusa la posición que tiene Huawei en China, donde la infraestructura de telecomunicaciones tiene recorrido. El gráfico siguiente ilustra el contraste. En el caso de Huawei excluye los ingresos obtenidos en sus ventas a empresas y a los consumidores, que no son comparables.

Con un cierto reduccionismo, el gran problema de Ericsson se podría resumir en que la infraestructura LTE-4G ha alcanzado un volumen de despliegue [más de 500 redes en 166 países, según el último informe de GSMA] madurez que reduce la demanda por parte de los operadores. Por su lado, la próxima generación 5G se encuentra todavía en fase de estandarización y pruebas piloto, que obligan a invertir pero no generará negocio hasta dentro de unos años.

Durante algún tiempo, directivos de Ericsson expresaban en privado su expectativa de que las complicaciones de la absorción de Alcatel Lucent tendrían a Nokia demasiado ocupada, y así se abrirían oportunidades de arrebatarle contratos. Si así ha sido, que no lo sé, no han llegado a tiempo para salvar la cabeza de Vestberg.

Cortásela ha sido la parte fácil del dilema al que se enfrentaba la compañía. Su sucesor tendrá que encajar el plan de negocio y su cartera de productos con el verdadero ciclo de inversión de los operadores, que ha dado varias vueltas en estos años. Supondría, por ejemplo, preguntarse por su capacidad en infraestructuras IP – cuya debilidad precipitó la búsqueda de un sorprendente acuerdo con Cisco – y en la virtualización, que parece ser el nuevo grito de batalla de los operadores (y de competidores con los que Ericsson no solía encontrarse).

A juzgar por el comunicado del consejo, este ratifica la orientación de abrir la compañía a otras fuentes de ingresos: 5G, IoT, cloud. Pues claro que sí: el CTO de Ericsson, Ulf Ewaldson, suele explicar muy pedagógicamente que la 5G será más un asunto de máquinas que de dispositivos móviles. Vale: entonces, una tarea del futuro CEO debería consistir en anticipar qué papel van a jugar los operadores, clientes de Ericsson, en los servicios a prestar sobre las nuevas infraestructuras. Porque es muy probable que interfieran otros competidores, con menos carga en la mochila, venidos de otros barrios.

En función de esto, habrá que redefinir su estrategia. IoT será sobre todo un mercado de servicios, con un fuerte componente de data analytics y, por tanto, mucha consultoría [se dice que Vestberg andaba a la caza de alguna compañía especializada]. Hay en ello un riesgo de que mucho del dinero que los clientes van a invertir en ese campo, no beneficien a Ericsson sino a empresas de TI, rivales sobrevenidos para ella.

Hace menos de dos años, Vestberg me hablaba con entusiasmo de la oportunidad que debía representar para Ericsson el auge de los servicios cloud, nuevo campo de interés para los operadores. Desde entonces, no se han visto rastros de tal negocio en las cuentas de la compañía. Más aún, hay razones para dudar de la capacidad de muchos operadores para ser prestatarios eficientes y rentables de esos servicios, tan ajenos a su experiencia.

La diversificación emprendida por Vestager ha tenido un punto importante en la adquisición de la división broadcast de Technicolor y la plataforma Mediaroom a Microsoft. Lo menos que puede decirse es que no ha alterado los problemas del negocio central de la compañía.

La única pista circulante sobre quién pudiera suceder a Hans Vestberg como CEO se cita el nombre de Anders Runevad, que ocupa el mismo puesto en la compañía energética Vestas desde 2013. Desde 1985, Runevad trabajó en Ericsson, y su última posición fue la presidencia de la región europea. Por cierto, ¿qué será de Vestberg ahora? De momento, en su condición de presidente del comité olímpico sueco, estará la semana que viene en la inauguración de los JJOO de Río. No está mal cuando te despiden.