Lo que en primera instancia pudo ser un razonable proyecto de fusión pactada entre HP y Xerox, se ha enconado hasta rozar las tácticas más duras. Hoy, lunes 2, o en los próximos días, se conocerá un nuevo gesto de presión por parte de Xerox, que tratará de dirigirse directamente a los accionistas de HP ante el rechazo con que esta ha recibido su oferta de compra. La semana pasada, al presentar los resultados del primer trimestre de su año fiscal, Enrique Lores, CEO de HP, reiteró ese rechazo: para empezar, la ecuación de cambio propuesta falsea la realidad al aplicar al valor de HP un múltiplo de 7 veces la ratio precio/beneficio, mientras que atribuye a Xerox un múltiplo de 9,4. Los fundamentos del consejo para oponerse a la oferta de compra son conocidos:

1) a 24 dólares por acción (34.900 millones de dólares) Xerox infravalora significativamente la empresa que pretende adquirir. Por cierto, varios analistas opinan que por menos de 28 dólares la oferta no podría ser tomada en consideración, pero esto elevaría la deuda hasta una insostenible ratio deuda/ebitda;

2) asimismo, la estructura de capital de la compañía resultante – subrayó Lores – sería irresponsable en virtud de un apalancamiento que destruiría el retorno necesario para cualquier creación futura de valor;

3) de hecho, añadió, equivaldría a transferir valor de los accionistas de HP a los de Xerox, por cuanto tendría que consagrar como prioridad del balance de HP el pago de la deuda contraída para cerrar la adquisición.

Lores condimentó sus argumentos sosteniendo que, desde la ruptura de su pacto de fusión con Fujifilm, Xerox se ha quedado sin una fuente de tecnología propia de largo alcance y sin una hoja de ruta sobre cómo superar su debilidad. En contraste, insistió, HP es líder global en los mercados de sistemas personales y de impresión, además de seguir progresando en nuevos segmentos de negocio como la impresión 3D. En opinión de su CEO, “HP no necesita fusionarse con Xerox para seguir creando valor para los accionistas”.

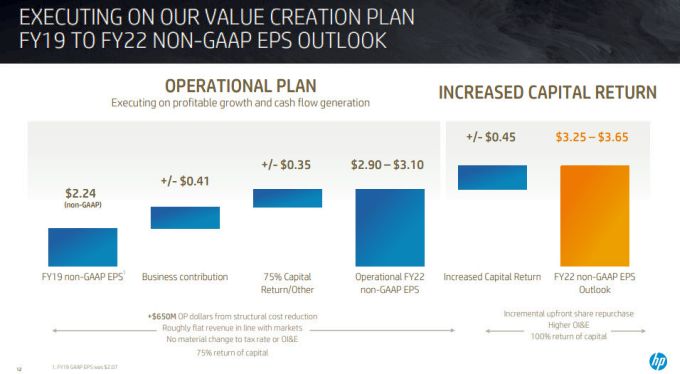

Enrique Lores ha hecho público un plan exhaustivo cuyo propósito es asegurarse la lealtad de los accionistas mediante un programa masivo de retorno de capital por valor total de 16.000 millones de dólares entre el actual año fiscal y el que finalizará en octubre de 2022. Incluye la compra de acciones propias por 8.000 millones de dólares durante los próximos doce meses y otros 7.000 millones en 2021, además de la generación de ahorros netos por 1.200 millones. Según el CFO de la compañía, Steve Fieler, la proposición “será soportada por la expansión de márgenes prevista en los distintos negocios de HP”. En otras palabras: no contempla endeudarse para engrosar su autocartera.

De inmediato – antes del desplome generalizado de las bolsas – la acción de HP subió hasta igualar el tope de la segunda oferta de Xerox, mientras que la cotización de la oferente también subió ante la expectativa de río revuelto en las próximas semanas.

El plan, complementario de la reestructuración anunciada en octubre, ha sido gráficamente descrito como “píldora venenosa”. Usualmente, la expresión designa las tácticas empleadas por las empresas con el fin de bloquear intentos hostiles de toma de control. En este caso, buscaría diluir la participación del inversor “activista” Carl Icahn, verdadero inspirador de la maniobra de Xerox. Icahn, en su calidad de accionista de ambas empresas, sería aritméticamente el árbitro de la situación.

Con este ruido de fondo ha sido recogida la respuesta de Lores a una pregunta del analista Toni Sacconaghi: “cualquier conversación que pudiéramos tener con Xerox requeriría que se hayan resuelto antes las tres objeciones que he mencionado [y] debería basarse en unas sinergias realistas, que se puedan materializar”.

La narrativa del entredicho se ha enriquecido en los últimos días al comunicar HP a la comisión de valores estadounidense el historial de contactos entre las dos empresas, en todos los casos a iniciativa de John Visentin, CEO de Xerox. La secuencia comienza el 4 de septiembre con un encuentro “privado” (sic) propuesto por Visentin a Dion Weisler, quien en aquel momento ya había dimitido como CEO de HP por razones familiares. Le transmitió que una oferta amistosa de HP para comprar Xerox sería bienvenida por el consejo de esta. En aquel encuentro – siempre según la versión de HP que la otra parte no ha refutado – Visentin habría reconocido que Xerox, ante la falta de oportunidades de crecimiento orgánico, sólo tenía dos opciones: comprar o ser comprada.

El documento registrado ante la SEC desvela que tres semanas antes, Carl Icahn había informado personalmente a Weisler haber comprado acciones por el 4,12% de HP. Era opinión del inversor, en aquel momento, que HP debería plantearse la conveniencia de absorber Xerox.

Del minucioso relato se puede deducir que la insistencia de Visentin en negociar con Weisler pretendía dejar a un lado a Lores, designado sucesor de aquél. Cuanto el CEO saliente le recordó su petición anterior de “información sustantiva” acerca de la situación de Xerox, su interlocutor respondió (10 de octubre) que no entregaría esa información a menos que HP le hiciera saber una estimación provisional del precio que podría ofrecer por Xerox.

Así se fue construyendo el enredo. Visentin – que durante un tiempo trabajó en HP antes de ser despedido por Meg Whitman – volvió a llamar a Weisler el 4 de noviembre, pese a que este ya había dejado el puesto aunque seguía siendo miembro del consejo. Inesperadamente, le comunicó que Xerox contaba con financiación bancaria para formalizar una oferta de compra sobre HP que revertía los términos de las conversaciones precedentes.

Este guión tiene un protagonista emboscado, Carl Icahn. Dice el texto: “El 8/11, el señor Icahn informó a los señores Weisler y Lores de que en su opinión las dos compañías deberían fusionarse mediante una transacción de la que él recibiría acciones de la entidad resultante [también] les hizo saber que tanto Xerox como él mismo estaban preparados para una escalada de movimientos en caso de rechazo por parte de HP”.

Así están las cosas a día de hoy: las espadas están en alto en espera de un nuevo planteamiento de Xerox. Entretanto, el contexto ha cambiado sustancialmente: el hundimiento de las bolsas por la crisis sanitaria global ha alterado los datos básicos de la cuestión. Las acciones de las dos compañías han retrocedido (como todas) con la salvedad de que no parece tratarse esta vez de una corrección coyuntural. Si desembocara en inestabilidad permanente – como muchos economistas temen – la entera lógica de la transacción tendría que ser revisada y, eventualmente, paralizada. Un saludo,

Norberto