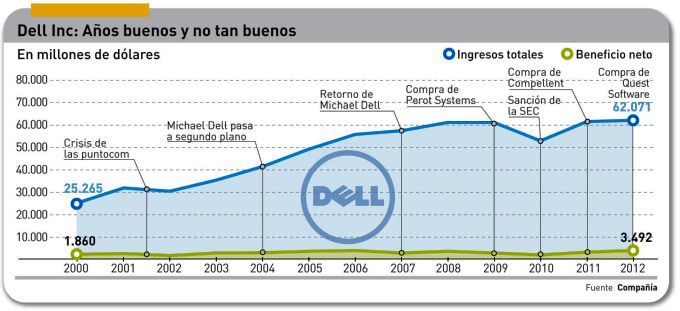

Las cuentas del tercer trimestre de Dell [el año fiscal 2013 se cerrará al finalizar enero, lo que hace más oportuno el LBO] revelan caídas interanuales del 10,7% en los ingresos y del 47% en los beneficios. Esta evolución se explica por la depresión del mercado de PC, que habrá continuado desde octubre, mientras que las ventas de servidores y redes se han comportado bien, no así otras líneas de productos. En particular, los servicios no consiguen despegar y el almacenamiento va de mal en peor. Antes de desvelarse las negociaciones con Silver Lake, los analistas daban por seguro que Dell cerraría el cuarto trimestre, y por tanto el año fiscal, en baja forma, no muy lejos de los malos resultados de 2010. Sus productos de consumo no pueden, debido a las circunstancias y también a los errores propios, impulsar el crecimiento que la compañía necesita y los accionistas exigen. Las otras actividades que deberían tomar el relevo, están pidiendo un revulsivo, que Michael Dell lo define como «reposicionamiento» de su compañía en un mercado de las TI que poco tiene que ver con aquél en el que ha competido durante décadas, el mercado de PC. Recientemente Michael Dell dijo en Austin que la compañía ha alcanzado el número uno como suministrador de servidores en Norteamérica y en Asia. Globalmente, en unidades, Dell se ha colocado muy cerca del líder, HP, pero en ingresos sus 2.100 millones de dólares se quedan muy lejos de IBM y HP, que tienen catálogos más extensos y de más valor.

Es una intención encomiable, pero hay que tener en cuenta que el mercado de servidores está cambiando radicalmente, y el cloud computing acabará afectando la primera fuente de beneficios de Dell, los servidores. Por esto, si aspira a ser reconocida como proveedora de soluciones «de extremo a extremo», deberá mejorar sus posiciones en otros campos adyacentes. El almacenamiento, sin ir más lejos, es un negocio en el que Dell no ha seguido el paso de la industria. En parte, como consecuencia de haber roto su contrato como revendedor de EMC para establecer su propia familia sobre la base de las adquisiciones de Compellent y EqualLogic, como parte de la estrategia de infraestructura convergente [una expresión para la que la industria no parece capaz de encontrar sinónimos]. Las cifras de Dell revelan que la convergencia – aquí entendida como suma – no ha funcionado: sus clientes que compran más servidores y equipos de networking que cabinas de almacenamiento.